|

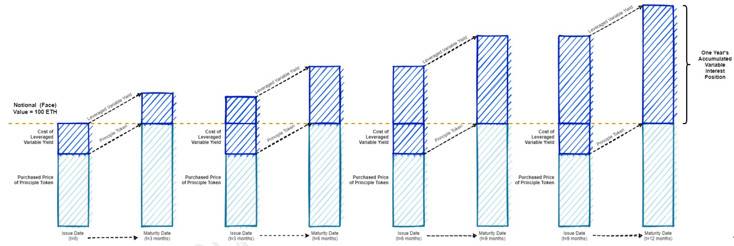

本金保障产品 这是一种更具风险规避性的结构性产品,它可以保证至少存款本金的回报率,因为存款会一直持有到到期。这种设计是为了保护投资者免受不利市场周期的影响,而且复利期限足够短,允许用户退出策略并在市场转好时采取不同的立场。 用户以折扣价买入锁定期为 3 个月 PT,剩余余额(折扣差额)进入杠杆可变收益头寸。每 3 个月,随着 PT 到期,这份折扣差额都将被结转至额外的杠杆可变收益头寸。 这种机制为用户提供持续的流动性,同时产品的两个组成部分(PT 和 YT)保持可互换以允许用户随时退出。

结构性产品由固定收益产品和期权组合构成,结构性产品由固定收益部分降低风险,通过期权强化收益,成为风险和收益良好平衡的产品。 用户角色利率交易人收益率交易人是一群对市场波动有着自己敏锐判断的群体,他们会预测预期目标利率是上升还是下降。他们购买 YT 代币就代表着做多未来收益率,购买 OT 代币就代表着做空(即他们认为当前 OT 所维持的固定收益率要比未来一段时间内市场上的浮动收益率高 , 此时购买 OT 代币然后等到未来收益率下降时卖出是有利可图的)。 固定收益人一部分用户追求一定期限内的固定收益率,因此他们购买 OT 代币并持有至到期,以锁定其底层资产的固定利率。 流动性提供者流动性提供者会将自己的底层资产(比如各种受支持的 LP 代币)质押在协议中来赚取交易费用,因此他们将生成新的 PT 或 YT 代币,在两个池子分别添加流动性为这个市场注入新的能量,在到期后用户则将其资产赎回(当然也可以提前赎回)。 固定利率贷款人如果借款人在 Maker、Compound、Aave 等平台上持有一定的浮动利率贷款,但又害怕市场的巨大波动,想转换其中的一部分或全部的贷款为固定贷款利率,因此他们完全可以选择购买并持有 YT 代币以对冲固定期限的借款利率波动。 举个例子:Mora 在 Compound 上借了 10,000 个 DAI,当时的利率为 5%。Mora 觉得未来借款利率一定会上升,那么他就会可以收益代币化协议中购买 10,000 个 DAI 所对应的 YT 代币。如果借款利率上升至 10%,那么 Mora 就可以出售手中的 YT 代币来赚取收益,抵消利率升高带来的借款利息上升风险。 套利者当市场上 YT 与 OT 的总价值之和偏离其所对应标的资产时,套利者就可以通过铸造、销毁和交易 OT 与 YT 代币来赚取差价并维持市场价格在正常范围之内。 (责任编辑:admin) |