|

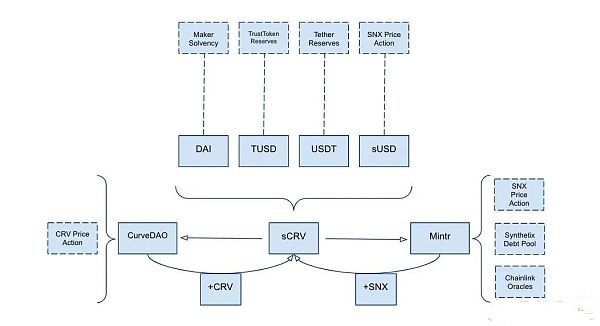

DeFi风险管理 如今DeFi市场的风险越来越大。Paradigm合伙人Arjun Balaji在一条推文中对这一现象进行了精辟的描述:「DeFi的风险在成倍增长,包括合同错误、协议参数化不佳、链上拥堵、预言机错误、管理员机器人/LP失败,合约的可组合性和杠杆率进一步放大了风险。」 Curve的sUSD池是近期最流行的「收益种植」机会之一,用户将一个或多个稳定币存入池中,并将它们的LP代币质押到Synthetix的Mintr平台,以获得SNX奖励。 Curve池中的每一个稳定币都存在特定的风险特征(DAI的挂钩由Maker的治理、预言机和清算人共同组成,USDT的价值则取决于对Tether储备的集体信任)。稳定币池的构建降低了任何一个稳定币价值崩塌对该币持有者的影响,同时也支撑了每种稳定币的挂钩价值。

然而,任何一个稳定币的崩溃仍然会对池中的其它稳定币产生不利影响,这将对所有依赖这个池子的协议产生不利影响(例如Synthetix债务池的不稳定)。这就是以太坊可组合性的双刃剑,其易于整合促进了突破性的创新,但风险却在锁定中成倍增长。

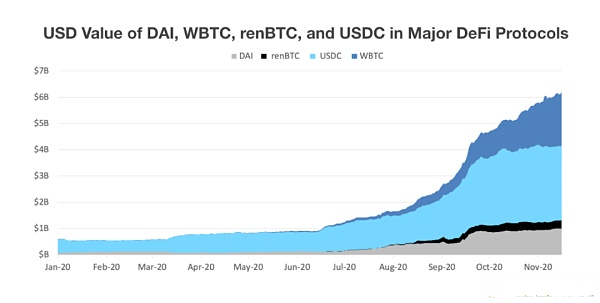

我们再来看看DeFi市场一些巨大的潜在风险。目前有114亿美元的价值锁定在头部DeFi协议(Uniswap、Compound、Aave、Balancer、Curve和MakerDAO等)中。在这114亿美元中,DAI占锁定价值的9%(10亿美元),USDC占24%(28亿美元),renBTC占3%(3.08亿美元),WBTC占17%(20亿美元)。如果有任何稳定币价格偏离了它们的挂钩价值,很可能会出现一连串的清算、破产和价格波动的浪潮。

Curve池中的每一个稳定币都存在特定的风险特征(DAI的挂钩由Maker的治理、预言机和清算人共同组成,USDT的价值则取决于对Tether储备的集体信任)。稳定币池的构建降低了任何一个稳定币价值崩塌对该币持有者的影响,同时也支撑了每种稳定币的挂钩价值。

然而,任何一个稳定币的崩溃仍然会对池中的其它稳定币产生不利影响,这将对所有依赖这个池子的协议产生不利影响(例如Synthetix债务池的不稳定)。这就是以太坊可组合性的双刃剑,其易于整合促进了突破性的创新,但风险却在锁定中成倍增长。

我们再来看看DeFi市场一些巨大的潜在风险。目前有114亿美元的价值锁定在头部DeFi协议(Uniswap、Compound、Aave、Balancer、Curve和MakerDAO等)中。在这114亿美元中,DAI占锁定价值的9%(10亿美元),USDC占24%(28亿美元),renBTC占3%(3.08亿美元),WBTC占17%(20亿美元)。如果有任何稳定币价格偏离了它们的挂钩价值,很可能会出现一连串的清算、破产和价格波动的浪潮。

来源:Dune Analytics 在按锁定资产价值排序的五大合成资产平台中,Chainlink为其中三家提供了关键功能。其中,Synthetix的债务池中有1.26亿美元,这是基于SNX的价格和所有产生的合成资产(完全由Chainlink担保)。 Synthetix在2020年6月25日遭受了一次预言机攻击,其中sKRW(合成韩元)的喂价返回了错误的数值,为套利机器人创造了机会,以低价从系统中提取了约3700万个sETH(尽管最终攻击者在协商后归还了资金)。 预言机的价格信息也可以被用户直接操纵以谋取私利。今年2月18日,一名攻击者利用闪电贷将Uniswap的sUSD价格抬高至约2美元,以这种虚高的估值向bZx提供sUSD抵押品,以便借入约2400 ETH,并有效地退出bZx头寸,而抵押品却没有损失——所有这些都是在一次交易中完成的。此后,预言机攻击增多,包括最近对Harvest、Value DeFi等项目的攻击。 仅在Synthetix、Aave和Nexus Mutual之间,Chainlink就保证了大约22亿美元的价值,正如所讨论的那样,这些价值有可能受到价格操纵攻击。 最后一个主要的风险因素是以太坊链上拥堵。正如我们最近看到的UNI的推出,以太坊仍然没有为全球规模的交易活动做好准备。几个去中心化交易所项目由于gas费成本的增加,不得不推迟主网的启动。用户不仅开仓成本高,而且执行充值抵押品和清算仓位等关键交易的成本也会高得令人望而却步。 DeFi的风险缓解思路 DeFi 堆栈的第1-3层几乎影响到所有的DeFi项目,所以在考虑风险缓解时,它们是最重要的。 抵押代币 DeFi生态中的大多数协议都使用相同的资产作为抵押品。这些代币包括DAI和集中托管的资产(USDC、USDT、WBTC等)。它们还包括生息借贷市场代币,如aTokens和cTokens。DeFi开发者可以通过以下几种方式来防范抵押品风险。 1)限制抵押品类型(例如,dYdX只允许USDC兑换永久掉期头寸,而Maker允许多种类型)。权衡的结果是,允许更多类型的波动性抵押品会对同一池中的所有抵押品造成系统性风险。 2)只接受透明和经审计的稳定币作为抵押品(如USDC和PAX)。 3)使用针对每种抵押品形式的明确风险参数(如流动性和市值要求),随着时间的推移,分阶段引入抵押品类型。 4)限制抵押品集中度,激励流动性提供者增加代表性不足的抵押品(例如,Curve激励LP现在在其特定池中增加DAI,因为DAI在池中的流动性较低)。 5)建造3层底层产品的团队可以为其用户购买抵押品保险。这将从本质上把保险带到堆栈的较低层次,例如dYdX可以用USDC为其交易员购买与其仓位风险敞口相等的信用违约掉期产品。稳定币发行商、保险公司或去中心化的保险提供商(Opyn、Nexus)有可能成为掉期产品的承销商。 预言机 预言机几乎是所有DeFi协议的主要故障和攻击媒介。如上所述,DeFi Pulse上排名前十的协议中,有30%依赖于Chainlink,另外20%则以某种方式利用LINK令牌。如果Chainlink在某种程度上出现失误,那么DeFi的很大一部分生态就会崩溃。 为了降低预言机风险,项目团队可以从几个预言机提供商(Chainlink、MakerDAO medianizer、Band、Coinbase)获取价格和其它链外数据,然后使用中位数。 如果其中一个预言机报价较其他项目偏离X%,则可以忽略不计(对于中心化的预言,FTX忽略了价格中位数超过30个基点的价格),这将有可能防止一个预言机被攻击的情况。此外,协议可以使用TWAPs或VWAPs来减轻闪电贷攻击。 另外,团队可以选择限制预言机价格在一定时间内的变动幅度。这可以在预言机价格被泄露和操纵的情况下增加安全性。但如果价格确实变动很大,而预言机报价没有变动,这可能导致严重的市场扭曲,从而严重威胁系统的偿付能力。 交易能力 3月12日,MakerDAO系统因链上拥挤,部分链上资产未能及时还款、抵押不足而被破产清算。Keepers是Maker中可以零元投标进行清算的网络参与者,由于gas费成本上涨,无法进行交易,原因在于Keepers所使用的软件默认配置不能根据网络拥堵情况自动调整gas费。 随着以太坊上去中心化衍生品协议的兴起(如dYdX、Perpetual Protocol、DerivaDEX、MCDEX),交易能力将变得越来越重要。试想,如果币安无法对亏损的交易者进行清算,保险基金需要支付巨额亏损而破产,直接导致整个交易所大规模的自动去杠杆化。 (责任编辑:admin) |