|

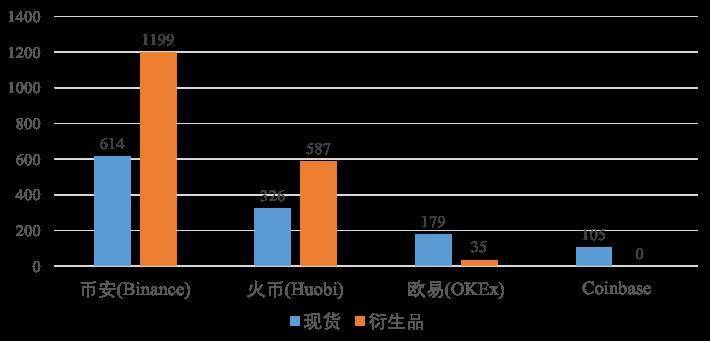

除了考虑代币价值与标的资产价格的相关性,定期调仓制度的交易缺陷可能也是促成杠杆代币从固定杠杆向浮动杠杆转变的重要原因。为了研究这个问题,我们不妨先看看传统金融市场。Li M (2014)研究了股指的杠杆 ETF 对成份股表现的影响。研究发现许多股票交易员会将交易最后一个小时市场的剧烈波动归咎于杠杆 ETF。作者采用事件研究法进行检验,发现股指杠杆 ETF 的成分股在交易的最后一小时常常出现成交量放大和波动率放大的情况。作者推断这可能与杠杆 ETF 在每日收盘前的再平衡有关。 若底层资产价格较前一日上涨:①对于 beta 大于 0 的做多 ETF,获利部分上杠杆,推动上涨。②对于 beta 小于 0 的做空 ETF,损失部分去杠杆,同样推动上涨。反之,当底层资产价格下跌时,杠杆 ETF 也会推动其下跌。 除了交易拥挤的情况,公开的固定调仓时间可能会被交易对手利用。如 MXC 抹茶的杠杆产品定期在新加坡时间每日 0:00 进行「再平衡」,这可能导致交易对手在 0:00 前后进行针对性的交易。这可能也是促成杠杆代币从固定杠杆向浮动杠杆转变的一个原因。预计未来的加密货币杠杆 ETF 也会更多地采用浮动杠杆。 结语由于弱监管的特性,加密货币交易所在推出衍生品时具有更高的自由度。加之以比特币和以太币为代表的加密货币交易的火热,近两年加密货币衍生品市场出现了爆发性地增长,各种产品层出不穷,更多的交易所开始推出加密货币衍生品。 根据 CoinGecko 的数据,2020 年交易量和市场份额排名前四的加密货币交易所分别是币安 (Binance)、欧易 (OKEx)、火币 (Huobi) 和 Coinbase。值得一提的是,排名前三的交易所都是由中国团队创立的。

可以看到,在交易量最大的两个交易所中,衍生品的交易量已经超过了现货交易。Coinbase 之所以没有开展衍生品业务,可能更多的是为了满足纳斯达克上市的监管要求。 而作为全球交易量和市场份额最大的加密货币交易所,币安交易所交易量前十的产品中有八个是衍生品。除了传统加密货币交易所加速向衍生品交易转型,目前还出现了一些新兴的主打衍生品的交易所,如 FTX 交易所。

加密货币衍生品多数是基于现有的较成熟的衍生品模式,在原有基础上针对加密货币的特点做出针对性的改进。不论从衍生工具设计还是市场规则的完善来看,加密货币衍生品目前仍处在快速迭代的状态中。 (责任编辑:admin) |

四大加密货币交易所 24 小时交易量(2021 年 7 月 16 日;单位:亿美元)

四大加密货币交易所 24 小时交易量(2021 年 7 月 16 日;单位:亿美元) 币安交易所交易量前 10 的产品(2021 年 7 月 16 日)

币安交易所交易量前 10 的产品(2021 年 7 月 16 日)