|

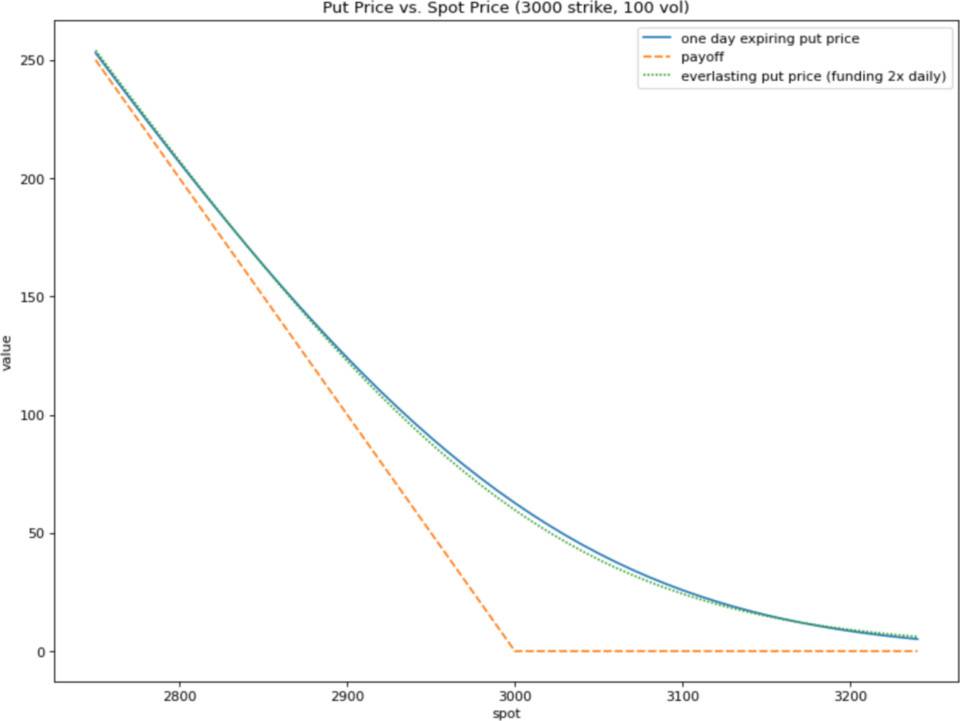

如果我们使用简单的 Black-Scholes 假设,它与现实世界的轨迹不匹配,但很接近。每天支付两次资金的永恒期权的轨迹几乎就像行权价格相同的一天后到期常规到期期权一样。

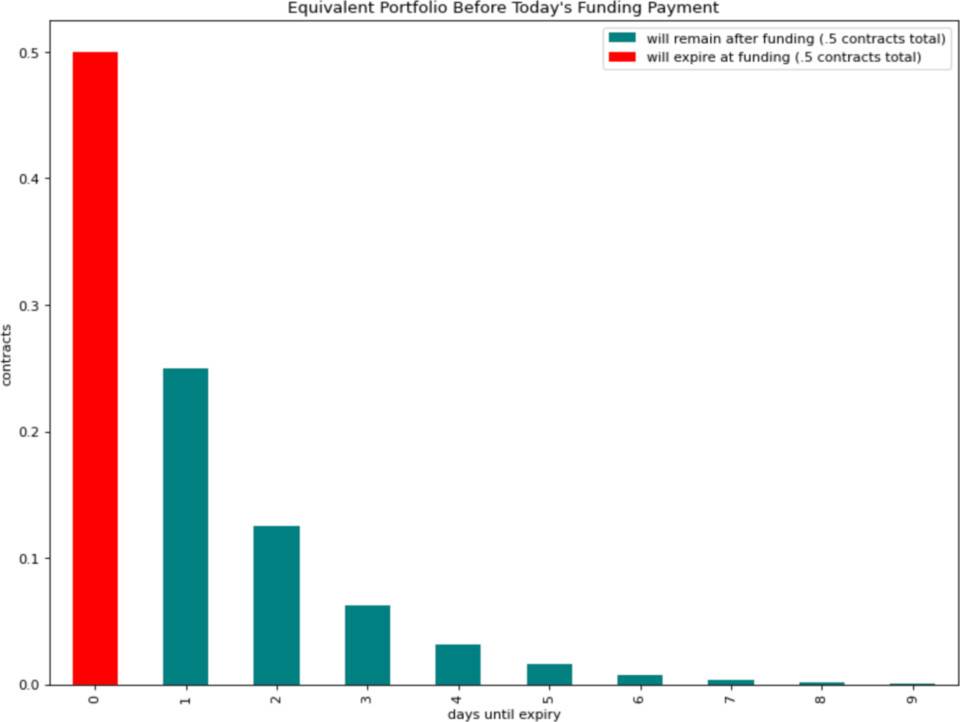

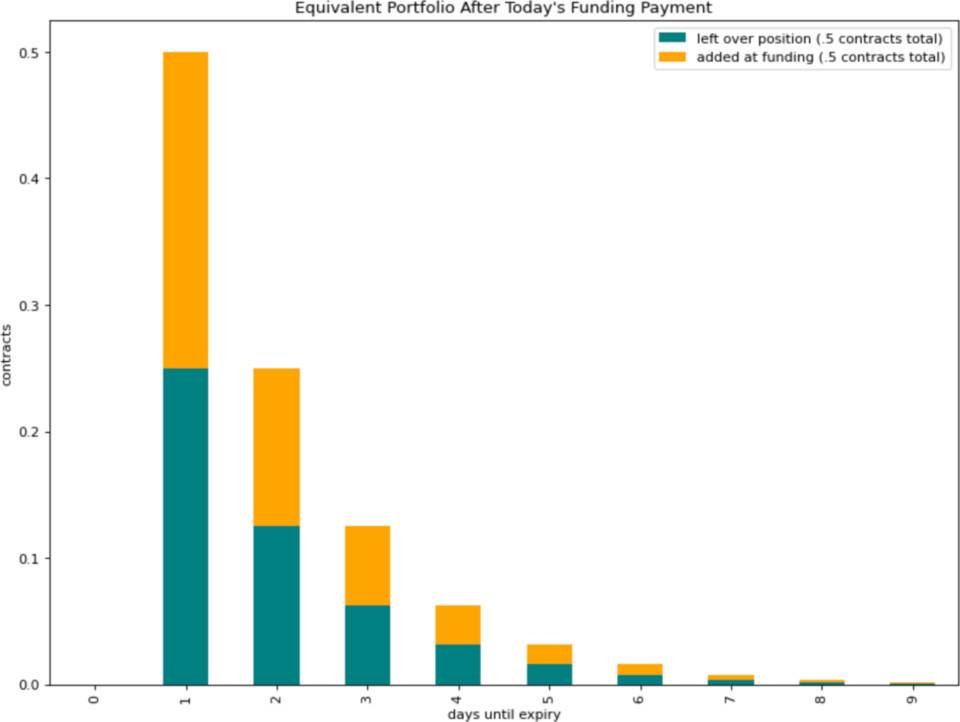

等效期权组合融资费用支付所带来的价格影响对永恒期权之类的基于融资费用的永续类衍生品进行合理的价格推定是难度很高的工作,因为它们的定价具有天然的不连续性。融资费用是在特定的准确时间(例如午夜)支付的。 就像股票支付股息一样,我们预测永续类衍生品的价格在支付融资费用后自然会立即上涨。 因此,尽管自然而然会想到「融资费用付款」的同时会发生其他事情,但结果都不尽人意 。在对永续衍生品在融资费用支付时间段的行为进行推理时,最好考虑一下在融资费用支付之前或之后会发生什么。 顺便说一句,在一定程度上当前的永续产品交易所在融资费用支付后不会自动更新其订单簿,就像证券交易所在股票分红后一样,意味着该市场面临套利损失的风险。 例如,如果多头是要向空头支付融资费用,则理性的交易者应在到期前一毫秒对其永续衍生品做空,拿到融资费用,然后在到期后一毫秒内买入以关闭其空头,从而以极小的风险收取利润 。 等效投资组合的直觉描述 如前文所述,每天支付一次融资费用的永恒期权等同于定期到期期权的投资组合:一半为下次付款时到期的期权,四分之一为下一次费用交付时到期的期权,八分之一在再下一次付款时到期的期权,依此类推。该投资组合中的期权合约总数为一。 这意味着,在支付融资费用时,占总投资组合一半的期权合约已经到期。融资费用支付则对应于滚动投资组合的成本:购买期权合约总价值一半的新期权,以填补刚到期的一半合约。但是与手动滚动头寸的情况不同,这些新期权合约分布在多个到期日内,无需支付任何价差,也不会产生执行风险。

论证 假设,Alice 做多一份永恒期权,每天午夜支付一次融资费用。 Alice 必须在今晚午夜支付相当于 mark–payoff 的融资费用。让我们考虑一下现金流的含义。Mark 价格是在支付融资费用之前无限期购买永恒期权的成本,因此 Alice 支付了相当于她必须加倍其头寸所需要的费用。另一方面,由于 payoff 值为负,因此她会拿到 payoff,相当于她做多一份午夜到期的等效常规期权所获得的收益。 (责任编辑:admin) |

请参阅 https://colab.research.google.com/drive/1nehkZjTh_Kloz_vC–e1h7W_s-yGzh9b?usp=sharing

请参阅 https://colab.research.google.com/drive/1nehkZjTh_Kloz_vC–e1h7W_s-yGzh9b?usp=sharing