|

不足

突破机会

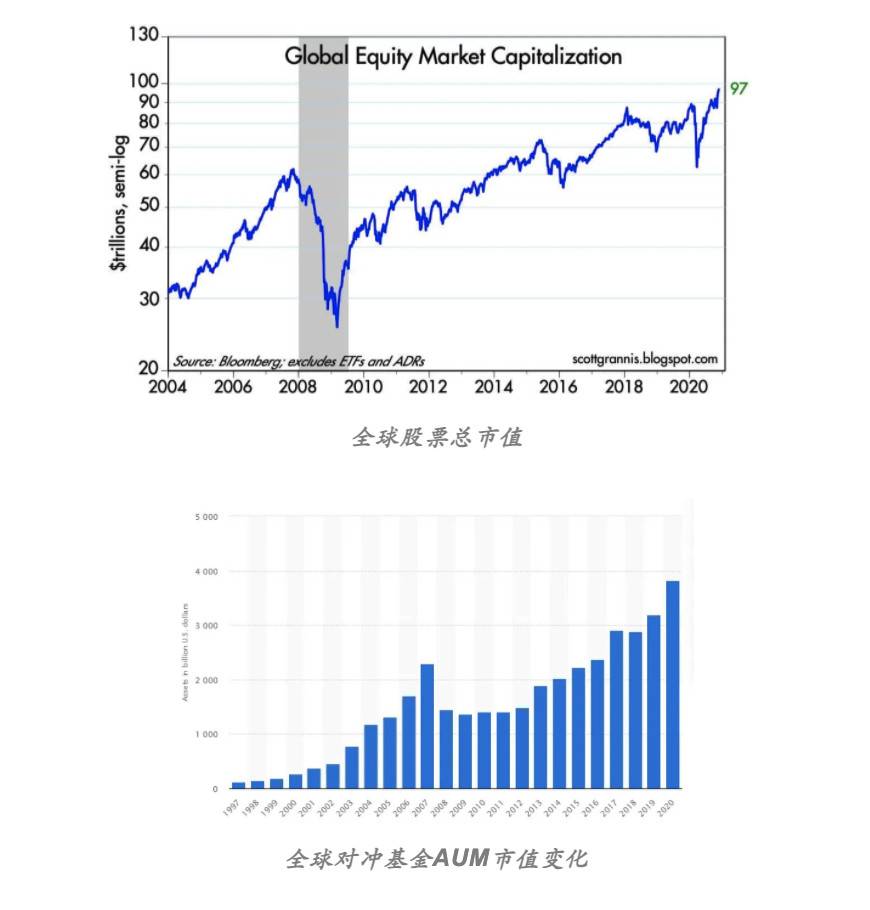

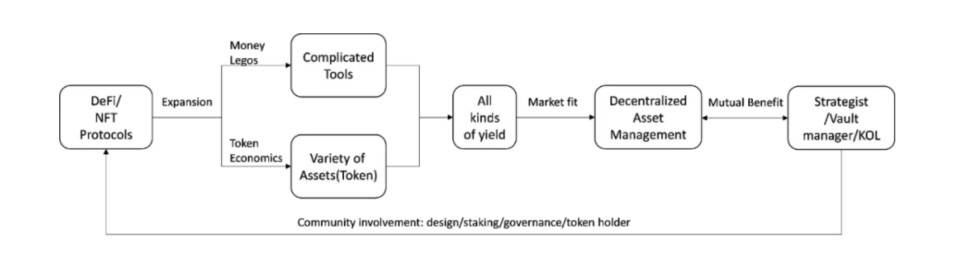

加密总市值增长是一个长期驱动因素传统金融里对冲基金更像去中心化资管,对冲基金生来就是多策略的,如多空、套利、固定收益、全球宏观、相对价值等,这在去中心化资产管理都能找到对应的模式。 回顾传统对冲基金的发展的百年历史,最近 30 年才进入发展的快速阶段,起点在于 08 年金融危机后,对冲基金由之前的散乱发展进入正规化管理,而且投资者也开始相信这是一类可靠的另类投资,和 PE/VC、房地产、衍生品、大宗商品、艺术品等并列。对冲基金行业也随会着市场波动,如 08 年金融危机、2000 年科网泡沫等,都进入低谷。 对冲基金有做空策略,但是仍有赖于市场丰富的流动性,所以仍然在牛市里发展最好。近 20 年是对冲基金发展最好的时候,AUM 从 2005 年的 1.1 万亿美元,增长至 2020 年的 3. 3 万亿。大背景就是全球的股票券市场的规模也在不断扩大,同一时期 AUM 从 35 万亿,增加到 97 万亿。 以一个粗略的统计标准,我们发现这个对冲基金 AUM/ 股票市场市值,大约在 3%-4% 之间。所以,市值越大,给对冲基金这样的资管生存空间越大。目前加密资产总市值在 2 万亿,DeFi 市值 1200 亿,给去中心化资管的空间还很广。

协议的可组合性和复杂性会不断激发基金经历的参与感我们看到无论是主动、被动、机枪池、还是资产包都需要基金经历的存在,机枪池需要策略师编写代码,主动管理需要基金经理开发配置策略,被动需要对整体市场有整体判断,资产包需要对 NFT 市场和以食品有敏锐的嗅觉。DeFi 产品的复杂化也意味着投资工具的多元化,DeFi 越复杂,基金经理的空间越多,这也为资产管理平台创造空间。

|

(责任编辑:admin)

(责任编辑:admin)