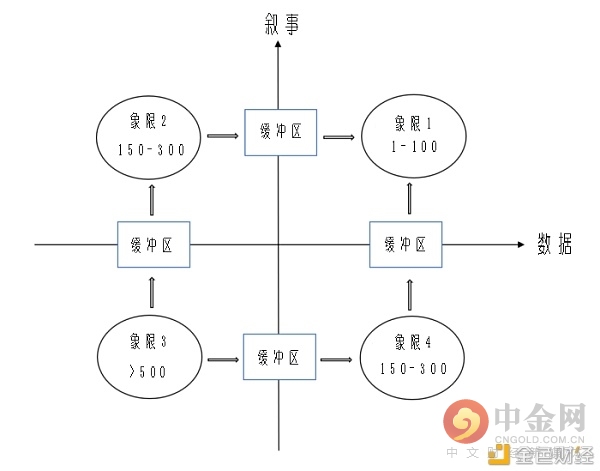

叙事数据轴

2016年——2017被称之为“公链时代”,但我们并不严格地评判公链项目,因为大多数链仍处于非常早期的阶段,并且没有值得分析的生态系统。Dapp出现于2019年,在2020DeFi也开始蓬勃发展,这些都成为了以太坊的伟大之处。DeFi吸引了快速增长的用户,这使我们能够基于叙述和数据来评估项目。

叙事意味着项目的思想和机制,而数据则直接表明项目的绩效。我们可以通过使用叙事数据轴将项目划分为四个象限。

a.第1象限中的项目:知名项目(市值排名在100以上的项目)

b.第2&4象限中的项目:表现良好的项目(市值排名在150-300之间)

c.第3象限中的项目:新兴项目,垃圾项目或死项目(市值低于500)

从图中能够看到,在两两象限之间的还存在着一些项目,但并未被分配到象限中,它们存在于“缓冲区”。(例如第一象限和第二象限之间还有50个项目)。一个项目可能很容易稳定地位于第2和第4象限,但如果要进入第1象限,则需要经过“缓冲区”。

资金最容易从第3象限至第2&4象限或“缓冲区”获得,这些项目仅需要具有叙述或数据中的一种能力。但是,如果一个项目想要进入象限1,则需要在叙述和数据方面的双重发展,这具有一定难度。

最困难的是将项目从第3象限扩展到第1象限。llamacorn以$ 150- $ 300的价格购买了Cover,排在第400位,最高排名为130,最后在Binance降至零。

·叙述更重要吗?

如上述所说,最简单的回报是从第3象限到2&4。但在这个阶段,llamacorn认为叙事比数据更重要。也许权重比是90/10。

以DeFi利率协议领域为例,该领域出现了许多项目,其中一些得到了著名投资者的支持。比如已经启动令牌的协议的Saffron,88mph和barnbridge。现在这三个都在第2&4象限中,但是在开始时它们都在第3象限中。

首先,应该了解传统金融中固定收益或结构性产品的定义。如果不了解的话,您只需要知道它是一个新的领域,现在竞争者已经很少。

这三个项目执行类似的工作,即风险转移。这都是关于如何根据不同的风险档次给人们固定的利率,以及如何在高风险承受能力的投资者需要时利用利率回报。

Saffron设计了一个三档系统。一部分在低风险下提供正常利率,AA部分在高风险下提供100倍利率,而S部分在这两部分之间进行重新平衡。S档目前已与AA档合并。该项目没有明确告诉我们如何进行此操作,但这确实是一个有趣的尝试。该产品基于DAI / COMPOUND和DAI / RARI批次发行,总TVL为3,700万美元的存款池,权益池和流动性采矿池。叙述和数据都是公平的。

郑重声明:本文版权归天网查所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。