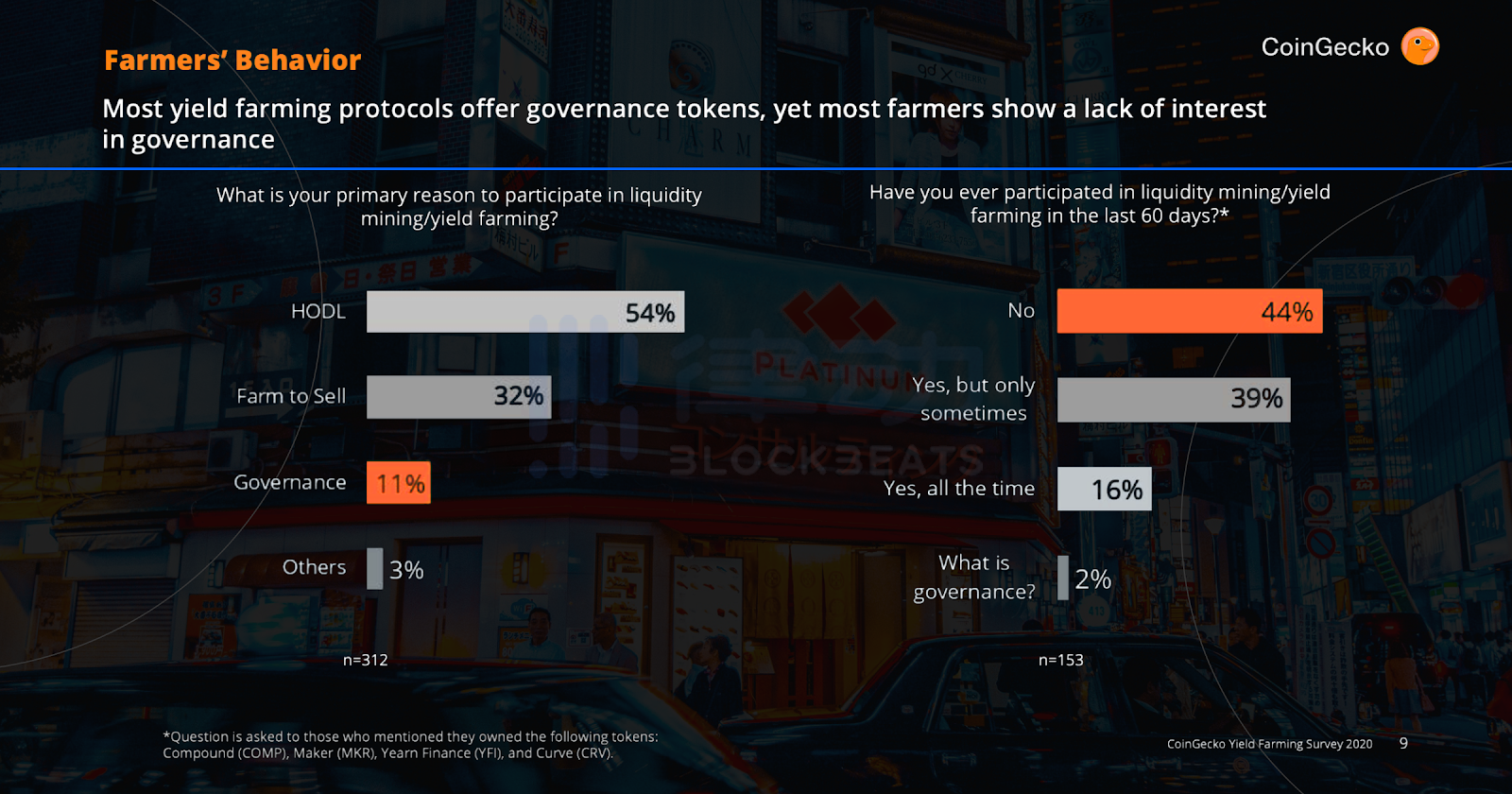

如图所示,绝大多数受访者认为他们的利益是参与高收益流动性挖矿的主要动机;54% 的用户打算使用长期持有;而 32% 的人则是收益及出售。只有 11% 的人对治理机会感兴趣。

流动性挖矿用户的风险意识

流动性挖矿提供了高利率,这使得这种投资策略对投资者和投机者都有利可图。与此同时,这种方式也存在巨大的风险,与 2017 年 IC0 繁荣时的风险非常相似。

流动性挖矿中常见对集中风险类型

协议攻击。持有者出借的资产「存储」在协议 (智能合约) 中,它是一个软件。黑客总是在寻找新的方法来利用代码中的漏洞并窃取加密货币。

加密市场操纵。当用户通过将加密货币添加到任何协议中而出借加密货币,然后再借回来时,基本上,他们会扩大对这种代币的需求,使其价格上涨。

复杂的策略。我们已经概述过,为了实现收益最大化,流动性挖矿用户经常将他们的资产从一个 DeFi 应用程序转移到另一个 DeFi 应用程序。任何错误都可能使用户失去迄今为止获得的所有利润。

制度规定。证券型代币、DeFi 和加密货币是政府和金融机构之间无休止争论的主题。他们的立场和采取的政策可以决定流动性挖矿,乃至加密市场上的成败。

令人担忧的是,尽管采取的是一种普遍谨慎的方法,但很大一部分用户对与流动性挖矿相关的风险了解不足。他们把高回报看得高于一切。特别是,40% 的受访者不知道如何检查智能合约的安全漏洞或诈骗信号,近三分之一 (33%) 不知道无常损失意味着什么。

用户计划继续流动性挖矿

高回报是吸引投资者和投机者进入流动性挖矿市场的关键激励因素。与此同时,以太坊网络中的高额的 Gas 费用和多重风险可能会让小玩家或经验不足的玩家望而却步。这个假设正确吗?

根据调查结果显示,尽管存在许多麻烦和潜在的危险,大多数 DeFi 参与者 (70% 的受访者) 强烈希望继续挖矿,而 25% 仍处于怀疑状态。这意味着只有 5% 的参与者明确表示他们计划停止参与流动性挖矿。

DeFi 的风险投资

流动性挖矿有望成为 DeFi 领域的一线希望,扩大产业规模,吸引金融资本和新玩家进入该领域。来自硅谷的风投们已经表达了他们的兴趣。

举几个例子,Framework Ventures 联合创始人迈克尔•安德森 (Michael Anderson) 对 Chainlink(2017 年作为天使投资人) 和 Synthetix(2019 年投资 380 万美元,购买了 500 万 SNX 代币) 进行了投资。

ParaFi Capital 是硅谷的 VCl 基金,通过向开源借贷协议 Aave 投资 450 万美元,专注于去中心化融资和区块链。截至今天,Aave 是全球领先的 DeFi 贷款协议之一。该平台最主要也是最创新的特点是其「闪电贷」,用户可以在不需要任何担保的情况下快速便捷地借款。Aave 还与 Uniswap 集成,成为第一个支持 Tether 的 DeFi 协议。

其他在 2019 - 2020 年接收到投资的协议还有很多,包括 Injective 协议, 筹集了 280 万美元;FinNexus 筹集了一笔金额未公开;Hedget 筹集了 050 万美元;Alpha5 筹集了 150 万美元;Serum 筹集了 100 万美元... 等等,数不胜数的融资案例。

DeFi 软件开发现状

随着 DeFi 越来越受欢迎 (从 2019 年第二季度到 2020 年第三季度增长了 10000%),越来越多的金融服务公司希望拥抱区块链,并从传统的金融架构转向去中心化的生态系统。反过来,这就产生了对此类服务和平台提供商的高需求——外包 IT 公司能够构建和交付复杂的企业级 DeFi 解决方案。

DeFi 开发市场尚未成熟,原因很容易解释。区块链公司需要在构建去中心化交易所和 DApp。

产品、通证化、部署非托管协议、DeFi 资产管理等方面具有深厚的知识和多方面的专业知识。

现在您可能认为不可能找到能够构建 DeFi 解决方案的合作伙伴。不过,这样的供应商还是有可能出现的。Antier Solutions, DeFi Solutions, Technoloader,当然还有 Platinum Software Development Company。

总结

让我们概述一下要点:

流动性挖矿是一种高回报的投资策略 (APY 高达 100%),在 COMP 治理代币启动这种方式后经历了极端的炒作。在某种程度上,流动性挖矿的流行与 2017 年的 IC0 狂潮相似。

流动性挖矿项目中流动资金池的总锁定价值几乎超过了 50 亿美元,因此流动性挖矿可能会进一步增长。目前流动性挖掘的主流平台有 Uniswap、Curve、Sushi、Yearn.Finance 以及 Harvest。

流动性挖矿已不再是一种只有一小部分用户知道的现象。它正逐渐成为加密货币持有者广泛采用的投资策略。大多数农民来自欧洲、亚洲和北美。

尽管流动性挖掘通常涉及治理代币,但用户对治理和投票不太感兴趣。高收益仍然是他们从事流动性挖矿的主要原因。

流动性挖矿带来了巨大的风险,涉及黑客、监管和战略的整体复杂性。它要求提供流动性的用户应该富有经验,反应迅速,对任何变化都很敏感。然而,很大一部分用户仍然对相关风险知之甚少。

屈服框架将继续存在。为了寻找巨大的利润潜力,大多数用户并不打算在未来放弃流动性挖矿。

对流动性开采的日益增长的需求吸引了风险投资家投向 DeFi 平台。Synthetix、Chainlink、Aave、Injective Protocol 等公司都已获得风险投资。

DeFi 软件开发公司的市场尚未形成,尽管强大的竞争者已经存在。

如图所示,绝大多数受访者认为他们的利益是参与高收益流动性挖矿的主要动机;54% 的用户打算使用长期持有;而 32% 的人则是收益及出售。只有 11% 的人对治理机会感兴趣。

流动性挖矿用户的风险意识

流动性挖矿提供了高利率,这使得这种投资策略对投资者和投机者都有利可图。与此同时,这种方式也存在巨大的风险,与 2017 年 IC0 繁荣时的风险非常相似。

流动性挖矿中常见对集中风险类型

协议攻击。持有者出借的资产「存储」在协议 (智能合约) 中,它是一个软件。黑客总是在寻找新的方法来利用代码中的漏洞并窃取加密货币。

加密市场操纵。当用户通过将加密货币添加到任何协议中而出借加密货币,然后再借回来时,基本上,他们会扩大对这种代币的需求,使其价格上涨。

复杂的策略。我们已经概述过,为了实现收益最大化,流动性挖矿用户经常将他们的资产从一个 DeFi 应用程序转移到另一个 DeFi 应用程序。任何错误都可能使用户失去迄今为止获得的所有利润。

制度规定。证券型代币、DeFi 和加密货币是政府和金融机构之间无休止争论的主题。他们的立场和采取的政策可以决定流动性挖矿,乃至加密市场上的成败。

令人担忧的是,尽管采取的是一种普遍谨慎的方法,但很大一部分用户对与流动性挖矿相关的风险了解不足。他们把高回报看得高于一切。特别是,40% 的受访者不知道如何检查智能合约的安全漏洞或诈骗信号,近三分之一 (33%) 不知道无常损失意味着什么。

用户计划继续流动性挖矿

高回报是吸引投资者和投机者进入流动性挖矿市场的关键激励因素。与此同时,以太坊网络中的高额的 Gas 费用和多重风险可能会让小玩家或经验不足的玩家望而却步。这个假设正确吗?

根据调查结果显示,尽管存在许多麻烦和潜在的危险,大多数 DeFi 参与者 (70% 的受访者) 强烈希望继续挖矿,而 25% 仍处于怀疑状态。这意味着只有 5% 的参与者明确表示他们计划停止参与流动性挖矿。

DeFi 的风险投资

流动性挖矿有望成为 DeFi 领域的一线希望,扩大产业规模,吸引金融资本和新玩家进入该领域。来自硅谷的风投们已经表达了他们的兴趣。

举几个例子,Framework Ventures 联合创始人迈克尔•安德森 (Michael Anderson) 对 Chainlink(2017 年作为天使投资人) 和 Synthetix(2019 年投资 380 万美元,购买了 500 万 SNX 代币) 进行了投资。

ParaFi Capital 是硅谷的 VCl 基金,通过向开源借贷协议 Aave 投资 450 万美元,专注于去中心化融资和区块链。截至今天,Aave 是全球领先的 DeFi 贷款协议之一。该平台最主要也是最创新的特点是其「闪电贷」,用户可以在不需要任何担保的情况下快速便捷地借款。Aave 还与 Uniswap 集成,成为第一个支持 Tether 的 DeFi 协议。

其他在 2019 - 2020 年接收到投资的协议还有很多,包括 Injective 协议, 筹集了 280 万美元;FinNexus 筹集了一笔金额未公开;Hedget 筹集了 050 万美元;Alpha5 筹集了 150 万美元;Serum 筹集了 100 万美元... 等等,数不胜数的融资案例。

DeFi 软件开发现状

随着 DeFi 越来越受欢迎 (从 2019 年第二季度到 2020 年第三季度增长了 10000%),越来越多的金融服务公司希望拥抱区块链,并从传统的金融架构转向去中心化的生态系统。反过来,这就产生了对此类服务和平台提供商的高需求——外包 IT 公司能够构建和交付复杂的企业级 DeFi 解决方案。

DeFi 开发市场尚未成熟,原因很容易解释。区块链公司需要在构建去中心化交易所和 DApp。

产品、通证化、部署非托管协议、DeFi 资产管理等方面具有深厚的知识和多方面的专业知识。

现在您可能认为不可能找到能够构建 DeFi 解决方案的合作伙伴。不过,这样的供应商还是有可能出现的。Antier Solutions, DeFi Solutions, Technoloader,当然还有 Platinum Software Development Company。

总结

让我们概述一下要点:

流动性挖矿是一种高回报的投资策略 (APY 高达 100%),在 COMP 治理代币启动这种方式后经历了极端的炒作。在某种程度上,流动性挖矿的流行与 2017 年的 IC0 狂潮相似。

流动性挖矿项目中流动资金池的总锁定价值几乎超过了 50 亿美元,因此流动性挖矿可能会进一步增长。目前流动性挖掘的主流平台有 Uniswap、Curve、Sushi、Yearn.Finance 以及 Harvest。

流动性挖矿已不再是一种只有一小部分用户知道的现象。它正逐渐成为加密货币持有者广泛采用的投资策略。大多数农民来自欧洲、亚洲和北美。

尽管流动性挖掘通常涉及治理代币,但用户对治理和投票不太感兴趣。高收益仍然是他们从事流动性挖矿的主要原因。

流动性挖矿带来了巨大的风险,涉及黑客、监管和战略的整体复杂性。它要求提供流动性的用户应该富有经验,反应迅速,对任何变化都很敏感。然而,很大一部分用户仍然对相关风险知之甚少。

屈服框架将继续存在。为了寻找巨大的利润潜力,大多数用户并不打算在未来放弃流动性挖矿。

对流动性开采的日益增长的需求吸引了风险投资家投向 DeFi 平台。Synthetix、Chainlink、Aave、Injective Protocol 等公司都已获得风险投资。

DeFi 软件开发公司的市场尚未形成,尽管强大的竞争者已经存在。

郑重声明:本文版权归天网查所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。