|

原生资产是链上去中心化形成的基础证券,比如 NEST、COFI,平行资产不需要 token 也能闭环故暂不发币。Compound 和 Maker 不用预言机,本质是他们的担保资产,担保资产其实也是一种基础证券,但不是去中心化资产,也不是我说的原生资产,等于在链上引入了信用。我上一次课讲了,其实原则上借贷和稳定币是要靠保险来保证价值,而不是靠非线性的利率预言机形成 GAME,利率原则上也是要交易定价的,要频繁大量交易。但是由于利率波动没有那么大,所以很多时候,索性就人为定一下或者简单算法定一下也是说得过去。具体如国债就是交易出来的,但是房地产利率,可能很久都不变。利率市场尚且太早,所以现在 Compound 这种也没太大问题,因为目前利率套利太难了。 现在链上的抵押借贷需求,还不足以产生完美定价需求。因此固定利率算法我认为当前可用,反映在稳定币或者平行资产里,就是利率算子和保险基金,我认为所有的抵押算子,都要配合保险基金使用,才是完全闭环的,这就是平行资产对 Maker 的改进。 交易算子(包含利率算子)、抵押算子、期权算子、触发算子(智能合约的特殊性)、随机算子、递归算子、保险算子、利率预言机等,DeFi 就是这些基础算子的组合。NEST 也是这么多年,从互联网到区块链,国内极少见的完全原创的软件工程设计。 再来看抵押算子的核心风险。因为是去中心化的,涉及到抵押和清算两个过程,因此抵押率、清算线,就是我们用的 C 和 K 构成了抵押算子两大风险:停机风险和清算风险。所谓停机就是从抵押开始到触发清算的时间长短;清算风险是指能否正常清算出不低于抵押率的资产出来。这里假设价格走势长期大体有效,短期可能会有跳跃,造成清算不一定完成,触发停机就是价格达到了清算线。

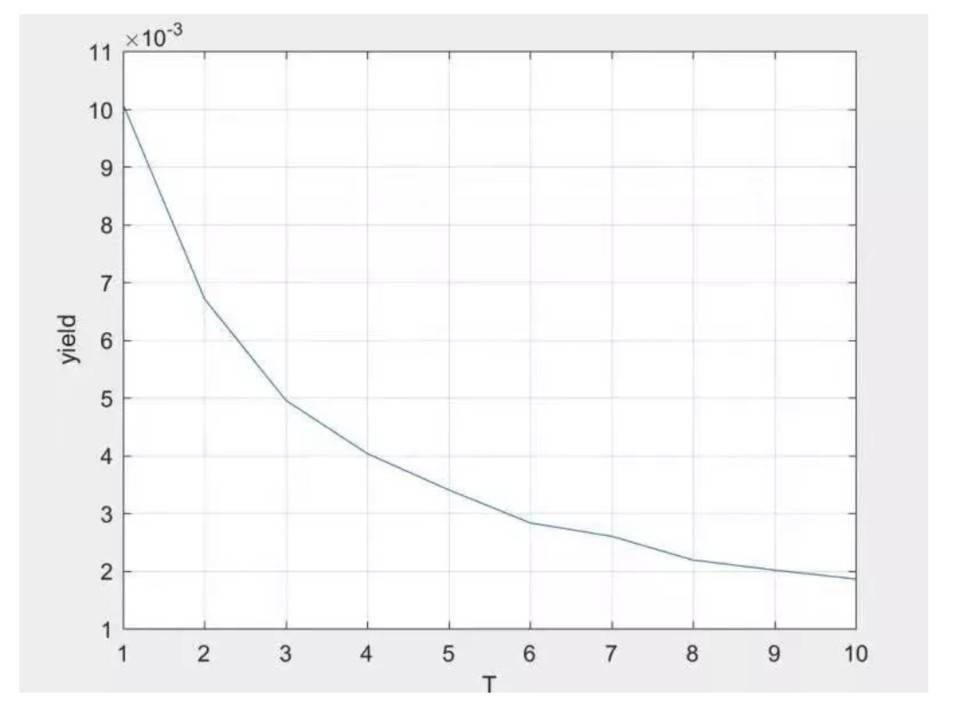

我们来做一个假设,一个人抵押借贷,给定利率是 r ,但是一旦停机,就得到了从贷款开始到停机时间的利息收益,其后只能得到无风险收益。假设无风险收益是 0,那么在给定 r 的情况下,不同抵押率会让贷方得到不同的收益,这就是抵押算子的风险结构,大概就是这个图形,这也是一种独特的期限结构。 接下来说一下清算风险。在一个清算时间内,是否能快速交易掉抵押品,这会受到 1)波动率、2)资产流动性、3)清算规模,这三个因素的影响(清算方式暂不讨论)。因此其实原则上 K 和 C 之间最好是动态的,跟着波动率走。但是一旦动态,在产品设计上可能会影响用户感受:用户记不住平仓线,因为波动率变化可能非常巨大。所以原则上 K 和 C 之间设计成一个固定的比例,比如相差 10%~20%。然后清算可能成功,可能失败,比如流动性差,可能失败导致所谓的穿仓;也可能由于整个清算规模太大导致无法清算。所以保险基金就为了解决清算风险而来。 (责任编辑:admin) |