|

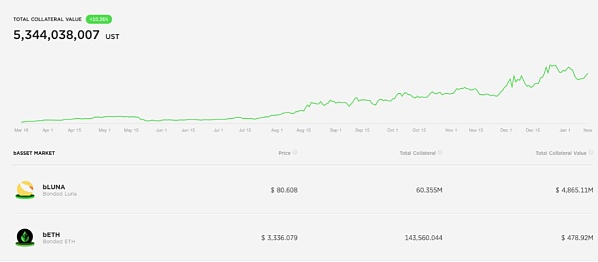

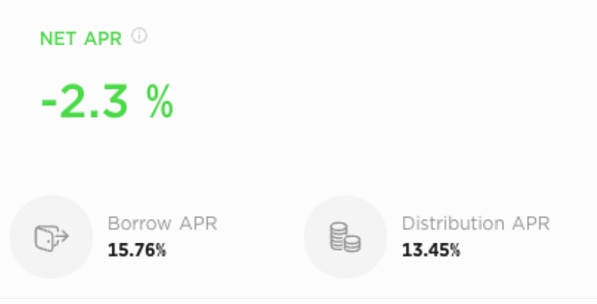

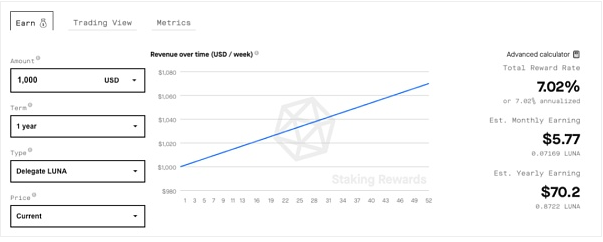

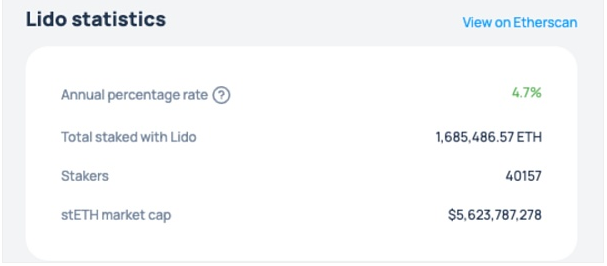

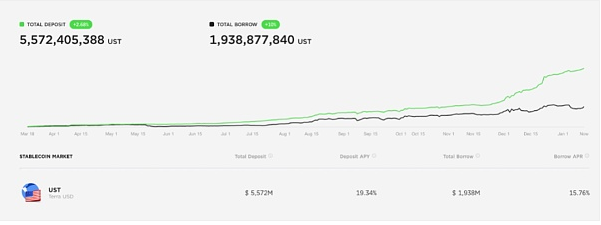

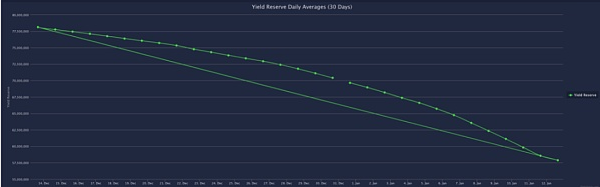

风暴来临的预警 如果考虑到极端情况,Anchor出了问题(毕竟是个P2P,稳定币APY还能这么高,出现崩盘也不是不可能),会影响UST和LUNA到什么程度?这需要从Anchor的TVL结构来说起。 首先,如同上面说的,用户可以把UST质押给Anchor,会获得一个20%左右的APY(会有浮动,总的来说平均是20%),这部分钱就是上面说的,大概5个b;剩下的5个b是借款人的抵押物,大部分是由LUNA组成,剩余部分是ETH。分布如下:  这时候我们就需要看下Anchor怎么做到能偿付借款给它的用户20%的APY。一般情况下,我们能想到P2P最简单的盈利方式,就是让从Anchor借款的人付出比20%更高的APY就可以。但是,如果真要这么高的利息,我想也没多少人愿意在Anchor上借钱。这点可以从它的贷款利率中看出:  可以看到,最新的贷款利率只有2.3%(真正的贷款利率是Distribution APR- Borrow APR。D APR是贷款的ANC奖励利率)。哪怕真的按照15.76的Borrow APR,也依旧无法覆盖那需要偿付的20%年化利率。所以说,这肯定还有其他方案去提高偿付能力。这时候就可以把目光转向贷款用户的抵押物上面了,LUNA和ETH。 按照官方的说法,身为抵押物的LUNA会被质押到Terra主网来获得一个年化利率,而ETH会被质押到Lido赚一个利率。这两个利率目前来看如下:   假设我们按照现在Anchor质押量应该获得APY偿付量,和这些利润产出量进行对比,我们不难发现,目前的利润产出并不能覆盖利息。当然,在此之前我们需要先看下Anchor上借贷金额对比如何:  可以看到,借给协议的金额远远超于贷款金额,哪怕按照borrow rate的15%计算,也远远不够偿付deposit 利息。我们直接来算下。 我们按最新的质押UST的利率19.34%算,则Anchor每年需要偿付的金额为: 5572m x 19.34% ≈ 1077.62m 而按照现在的利率,每年利润产出为: Luna: 4865.11m x 7.02% ≈ 341.53m ETH:478.92m x 4.7% ≈ 22.51 m Borrow: 1938.87m x 15.76% ≈ 305.56 m 总收入为: LUNA+ETH+BORROW = 669.6m 好了,果不其然,现在Anchor看起来在做亏本买卖。这点可以从协议每日收入变化来看:  (责任编辑:admin)

(责任编辑:admin) |