|

NXM 的资金;第二,投保人保费的 50%。这两部分资金都注入一个资金池中。

在 Nexus Mutual 中,投保人需要在保险期限内或到期后 35 天内提出索赔。会员通过质押 NXM 并投票来参与索赔评估。索赔要求还需经过审计确认后才能进入赔付。 CoverCover 在组织形式类似于 CDS。对每一个保险项目,用户每抵押 1 单位抵押品 (目前仅支持 Dai) ,就同时获得 1 个 Claim Token 和 1 个 No-claim Token: 1 Dai = 1 Claim Token + 1 No-claim Token 此后,用户可以在二级市场上根据自己对风险的评估来交易这两个 Token,从而形成这两个 Token 的市场价格。 这两个 Token 都具有或有索取权(contingent claim) 的特征 :

在经济学上,这两个 Token 都是典型的 Arrow-Debreu 证券。持有 1 个 Claim Token,相当于 CDS 的买方,可以为未来的风险损失提供保障;持有 1 个 No-claim Token,相当于 CDS 的卖方,本质上通过赌未来不会发生风险而获利。 这两个 Token 的市场价格,就是状态价格(State price) 概念。这与 CDS 一样,都是通过市场交易来为风险定价。 最后需要看到的是,一些 DeFi 保险项目为链外风险事件提供保险,比如 Etherisc 提供航班延误、飓风保护和农作物保护等方面保险。但这类项目的保险精算和保险定损都发生在链外,需要通过预言机读入链内。 对 DeFi 保险的展望从前两部分不难看出,相对主流金融市场中的保险而言,DeFi 保险处于非常早期的发展阶段,但这也说明 DeFi 保险有很大发展空间。 以下几点是理解 DeFi 保险未来发展的关键: DeFi 保险标的是链外风险还是链内风险在 DeFi 保险标的是链外风险时,DeFi 保险需要解决两个基本问题。

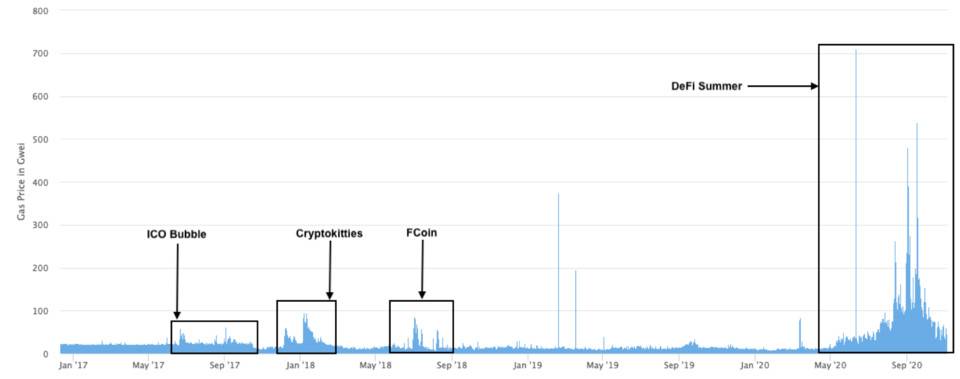

在 DeFi 保险标的是链内风险时,以上两个问题的影响都要弱得多,但需要拓展风险覆盖范围。第二部分已指出,Nexus Mutual 和 Cover 等代表性 DeFi 项目主要针对因智能合约漏洞遭受黑客攻击造成的风险。将来,DeFi 保险针对的链内风险应该拓展到 DeFi 经济模型设计漏洞、预言机报价错误和更新不及时、链内交易没被及时处理、Gas 费过高、抵押品清算造成的亏空、以太坊 2.0 转型进度不及预期,甚至公链本身的安全等。 著名经济学家 Kenneth Arrow 在《保险、风险和资源配置》一文中提出的完美的风险转移模型——自愿、自由、公平地进行风险转移,并且:1. 保险产品丰富化,对人身和财产方面的每一种风险,均可能出现相应的保险产品;2. 保费由公平原则厘定;3. 风险转移给社会中有相应风险偏好的人,由他们自愿承担。Arrow 提出的这个完美的风险转移模型,应该成为 DeFi 保险的努力方向。 DeFi 保险的组织形式结合前两部分的讨论,我认为 DeFi 保险不应该采取中心化的股份制保险公司形式,应该采取类似相互保险组织和网络互助的去中心化形式,或者类似 CDS 的点对点形式。 在央行数字货币和稳定币时代,主流的相互保险组织和网络互助将获得更好发展。这两类保险活动涉及的团体契约,可以表达成智能合约形式。保险精算和保险定损因为对专业性要求较高,可以采取相对中心化+社区自治 (比如陪审团) 的方式,特别在保险标的是链外风险时。保费赔付可以直接用智能合约执行央行数字货币和稳定币转账,能显著提高透明度和公信力。 去中心化的 DeFi 保险的另一个代表是 MakerDAO 中的 MKR。之前的分析很少从保险的角度去看 MKR。在常态情况下,全体 MKR 持有者通过稳定费渠道有正的现金流收入。比如,在 Dai 赎回时,发行人将 Dai 和用 MKR 支付的稳定费发送到抵押债仓智能合约。Dai 是抵押债仓层面的债权合约。所有抵押债仓适用统一的超额抵押率要求。如果抵押品市值下跌,发行人需要补充抵押品或退回部分 Dai,以维护抵押率。如果抵押率低于清算率,就会触发抵押债仓清算,类似于股权质押融资中的平仓机制。如果抵押品处置不足以覆盖债务缺口,那么 MKR 将增发并通过拍卖以获得 Dai,通过稀释全体 MKR 持有者来吸收亏损。 2020 年 3 月 19 日,MakerDAO 首次启动 MKR 拍卖,通过新发行 MKR 以回购市场上的 Dai,偿还 MakerDAO 在 3 月 12 日市场大跌中遭受的损失。因此,MKR 相当于为 Dai 提供保险,保障 Dai 有充足的抵押品作为价值支撑,MKR 可以视为一种分布式的 CDS。这也说明,去中心化与点对点的 DeFi 保险之间不存在不可逾越的界限,预计在这方面将出现不少 DeFi 保险的创新设计。 在更一般的意义上,如果将一个资产池通过分档技术(tranche) ,分成债权和权益等具有不同偿付顺序和风险收益特征的档,那么权益档因为对应剩余索取权并最先承担损失,会为债权档提供保险。这是 Merton 模型揭示的洞见。因为权益档可以被多人持有,其内涵的保险就是去中心化的。实际上,Cover 体现了按未来状态进行分档的做法。 DeFi 保险精算和保险定损方法DeFi 保险精算和保险定损尽管属于技术问题,但因为对专业能力要求较高,会显著影响 DeFi 保险的实现方式。概括而言,有四种方法。

这四种方法不是非此即彼的,可以组合使用,比如,Nexus Mutual 就使用了第二和第三种方法。 (责任编辑:admin1) |

表 1:Cover 中的或有索取权

表 1:Cover 中的或有索取权