|

。

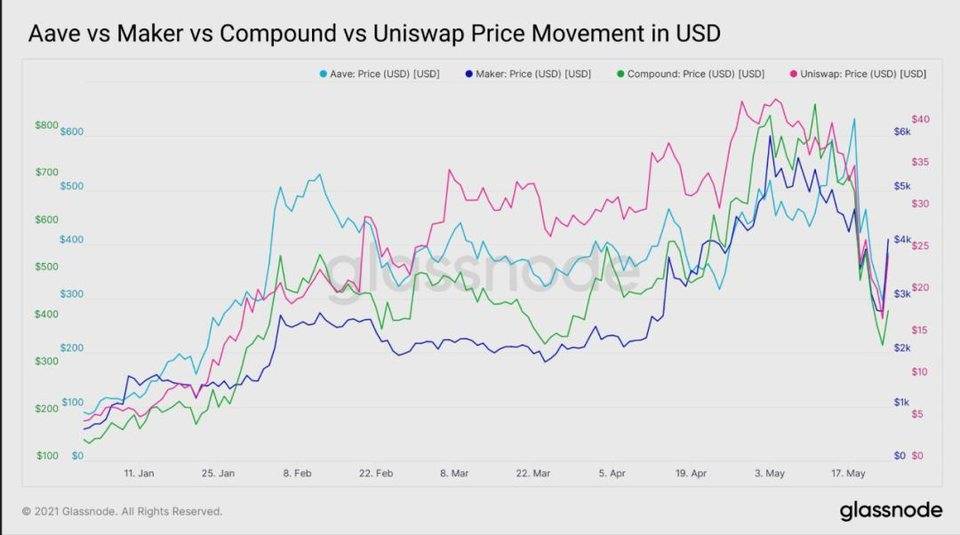

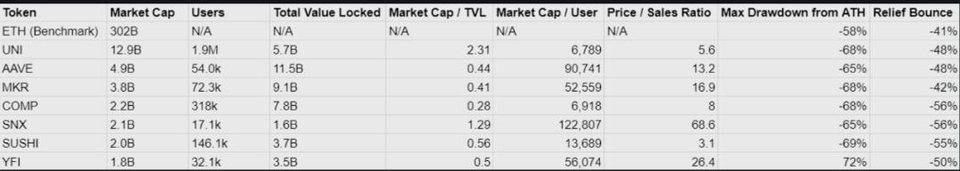

越来越多的 DeFi 的投资者正在用传统的估值指标来了解这些资产。Treasury 的资产、返还给持有人的现金流以及其他流行的估值指标在最近的历史中变得很有吸引力,特别是在与其他增长型资产进行比较时。 在这里,我们介绍价格 / 销售比率(P/S 比率),衡量代币市值除以协议产生的收入。到目前为止,在 DeFi 采用曲线的早期,收入是否是代币价格的驱动力还不清楚。在许多情况下,押注未来收入和叙述的意愿与现有的采用一样强烈。然而,拥有最高使用率的项目正在迅速攀升到顶端,并从低点强劲反弹。 我们已经看到 TVL 继续作为价格的强大驱动力,两个最高的 TVL 协议经历了从 ATH 开始的最软的下降。它们也看到了从低点反弹的力度,同时还有 Uniswap 和它占主导地位的用户群。不出所料,这些 TVL 大多与市值相关。较大市值的 DeFi 项目在下跌中领先,较强的流动性减轻了打击。

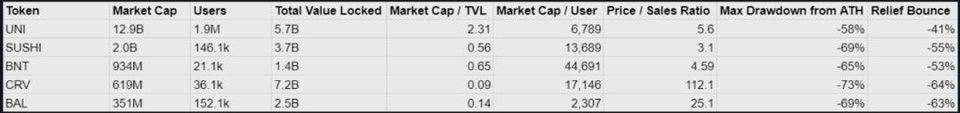

当按协议类型对这些代币进行分组时,当我们比较相关指标时,我们看到有趣的趋势出现。在下面的图表中,我们按协议深入挖掘了 DeFi 中的小市值资产与我们的蓝筹币的对比。我们看到尽管 Uniswap 对治理代币的激励和使用持续有限,但它仍然占据主导地位。随着 Uniswap v3 翻转 V2,这一趋势只会越来越强。Bancor 在高收入和更健康的价格中也显示了实力。虽然 Curve 的市值看起来很小,但它的 FDV 超过了 55 亿美元。

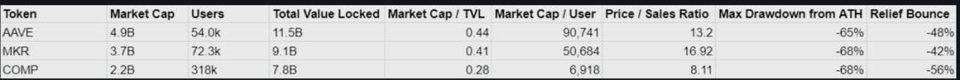

在借贷方面,我们在查看基线估值指标时得到一个有趣的发现。Compound 的估值似乎很低,尤其是相对于 Aave。我们看到 TVL 在 Aave 上继续膨胀,高于其竞争对手,主要是由于新的激励措施和作为替代形式的抵押品的流行中心。特别是在崩盘期间,抵押品的多样化对于防止清算是健康的。例如,Aave 锁定了约 2 亿美元的 xSushi,5 亿美元的 LINK,以及十多个其他非标准资产,都拥有超过 500 万美元的锁定抵押品。也就是说,Compound 拥有一个健康的借贷市场,有稳定的利率和强大的奖励机制。

Gas 定价过高散户投资者在市场最急剧抛售的时间段内基本被挤出。由于大批量交易商、稳定币转移和套利机器人主导了 gas 消费, (责任编辑:admin) |