|

利率掉期不仅能让 DeFi 生态系统变得更加完善可靠,还能让人们利用可预测的稳定现金流来构建新的产品。 原文标题:《科普 | 为什么 DeFi 需要利率掉期》(Why Decentralized Finance totally needs interest rate swaps!) 本文解释了利率掉期(interest rate swap,亦称 「利率互换」)的重要性,尤其是对于目前的 DeFi 领域。我们将阐述以下两点:第一,利率掉期是对未来的浮动利率的 「平均」 预期,可通过掉期利率来判断市场情况;第二,中心化掉期市场的规模和重要性。我们还举例说明了如何使用掉期利率来套利。本文最精彩的部分是流动性。利率掉期的供需都来自市场参与者。最后,本文介绍了基于 Opium 协议的 Swap Rate 以及 Swap Rate API/SDK。通过 Swap Rate ,你可以更轻松地通过掉期交易来对冲或投资。

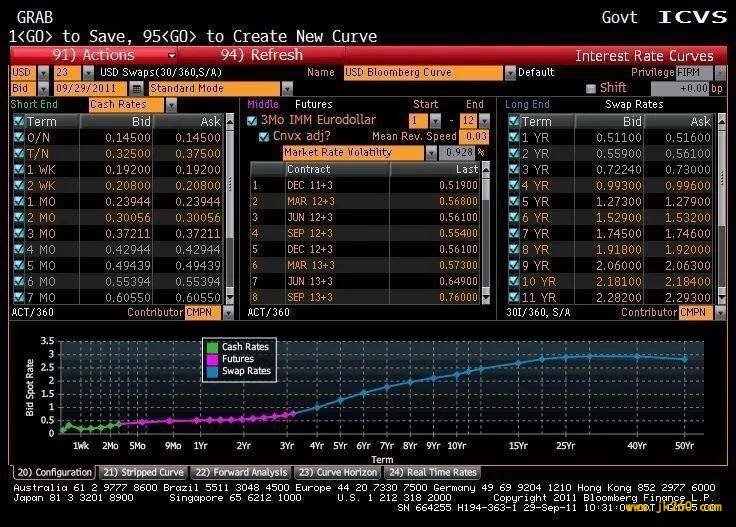

掉期利率是市场对浮动利率的预期先简单介绍一下,什么是 「掉期利率」?这是市场提供的一种固定利率,用来交换尚未到期的可变利率(浮动利率)。不同的合约锁定期对应不同的掉期利率。因此,市场上可能有 1 月期、4 月期和 254 天掉期利率。在 Swap Rate ,我们为接下来的 12 个月提供了 12 个利率。

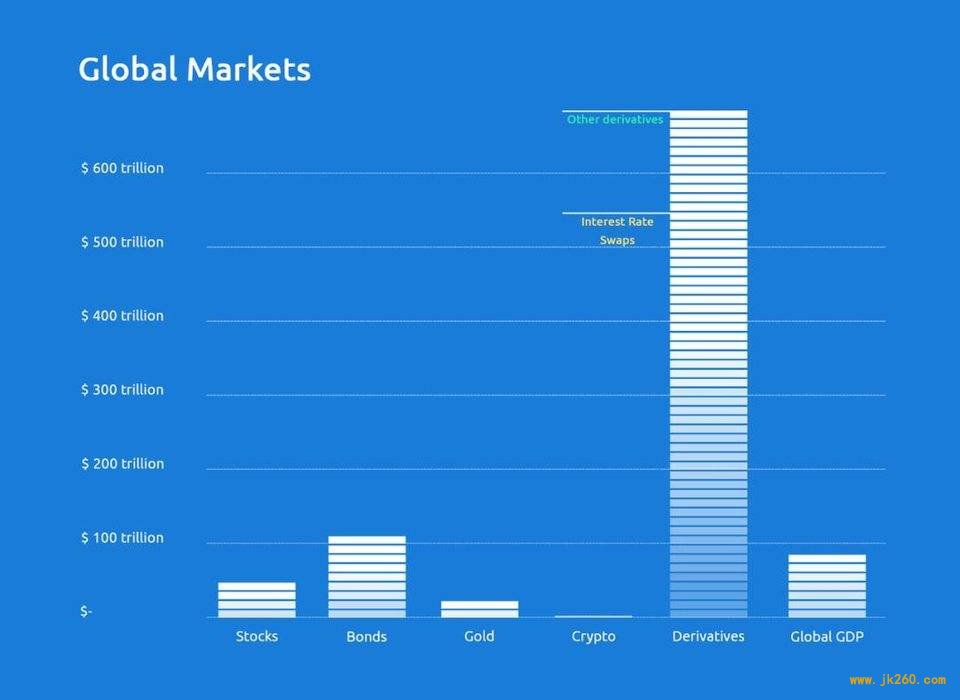

掉期利率会根据市场预期、流动性等因素忽上忽下。因此,我们的订单簿是运行在元交易上的(就像 0x 协议),每秒可提供数百个报价。我们先来谈一谈掉期利率是如何反映市场预期的。 掉期利率是如何反映市场预期的上图的曲线显示了市场目前提供的用于交换可变利率的 12 个掉期利率。假设我用(从现在开始到 10 月 1 日的)可变利率来交换的话,市场会给我提供 3% 的年化掉期利率。到了 10 月 1 日,我们就会知道浮动利率是多少,然后进行结算。 Joe Lubin 在推特上宣布要在 9 月开始将大量 Dai 投入 DeFi 。这一消息会造成什么影响呢?从 9 月开始的掉期利率将大幅降低。做市商和用户会撤销 Swap Rate 上的订单,重新放上新的吸引力较低的订单。的确,在知道存款利率会在 9 月下降之后,假如我是买入可变利率的一方,我愿意提供的固定利率肯定会变得更低,从现在开始我就会有所反应,只不过 9 月之后的掉期利率会变得特别低。 因此,掉期利率(所谓的 「掉期曲线」)反映了特定时间段内市场对于实际年化掉期利率的平均预期。如果我不认同这些预期的话,我可以利用这点来赚钱。实际上,如果我的预期是对的话,就可以赚到 10 倍收益。 DeFi vs CeFi中心化市场本文不会讨论利率掉期对传统金融系统的重要性,我们只提供图表。结论由你自己得出。

利率掉期是世界上最大的市场。 DeFi 的市场预期掉期利率会反映市场预期并相应进行调整,还能很好地反映市场对特定利率的看法。 对冲 DeFi 的利率掉期最明显的用例是锁定存款利率和贷款利率。的确,当我不想承担风险,想要获得有保障的存款利率时,正好有人想要获得锁定贷款利率,我们之间就可以考虑存款利率和贷款利率之前的差异,然后达成掉期协议。在下文的 「流动性」 一节中,我们会详细解释这个例子。 套利为什么掉期可以用来套利?因为通过掉期,你可以轻而易举地对冲到期日不同的固定收益工具之间的现金流。 假设你看到收益率为 10% 的 1 年期债券。你可以马上投资 100 美元,1 年以后获得 110 美元。假设这是 1 年期的掉期利率是 6% 。你可以进行套利:借入 100 美元,利用掉期将贷款利率固定在 6% ,然后买入这个债券。1 年之后债券到期,你会获得 110 美元,将 106 美元还给贷方之后,你就赚了 4 美元! 用这个方法套利的人越来越多,债券价格就会上涨,收益率就会下降。 为什么供需端都需要流动性流动性是关键。接下来,我们将解释为什么供需端都需要流动性。 存款和贷款是互为对冲的正如我们在上文解释的那样,借贷双方都不喜欢风险和不确定性。

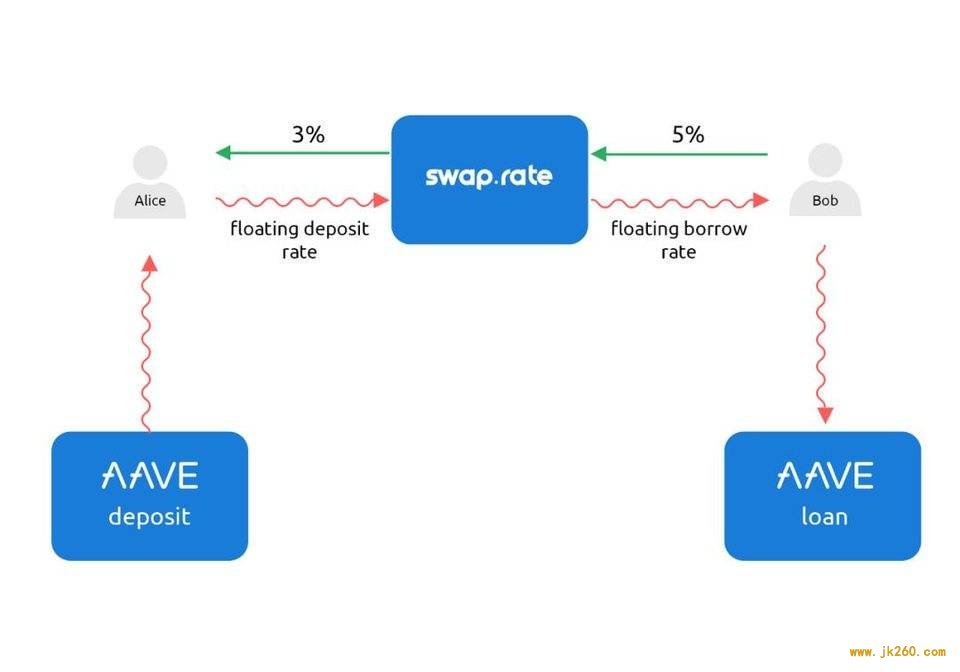

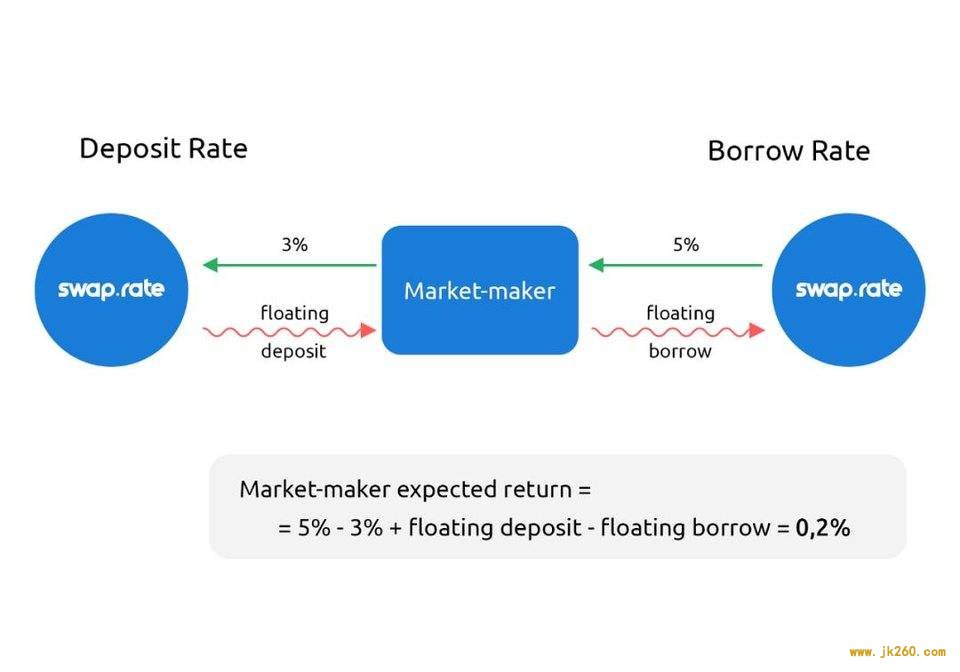

在这个模式下,利率掉期不仅能让 DeFi 生态系统变得更加完善可靠,还能让人们利用可预测的稳定现金流来构建新的产品。 Alice 使用可变利率交换 3% 的固定利率,Bob 则支付 5% 的固定贷款利率。他们都在 Swap Rate 上进行了掉期交易。由于 Swap Rate 是一个非托管型平台,有做市商担任他们的对手方。从上图可以看出,做市商收取了 5% ,支付了 3% ,赚了 2% 的利率!不过,做市商也要负担 AAVE 借贷利率之间的利率差。幸好这个利率差非常稳定,保持在 1.8% 左右,因此做市商净赚 0.2% 的利率。 这是一个三赢局面:Alice 获得了固定的存款利率。Bob 获得了固定的贷款利率。做市商也赚到了钱。 如果做市商扩大了利率差,向 Alice 提供 2.5% 的存款利率,向 Bob 收取 5.5% 的贷款利率,就能净赚 1.2% 的利率差!做市商也可以向 Alice 提供 3% 的存款利率,向 Bob 收取 6% 的贷款利率,然后赚取同样的利率差。

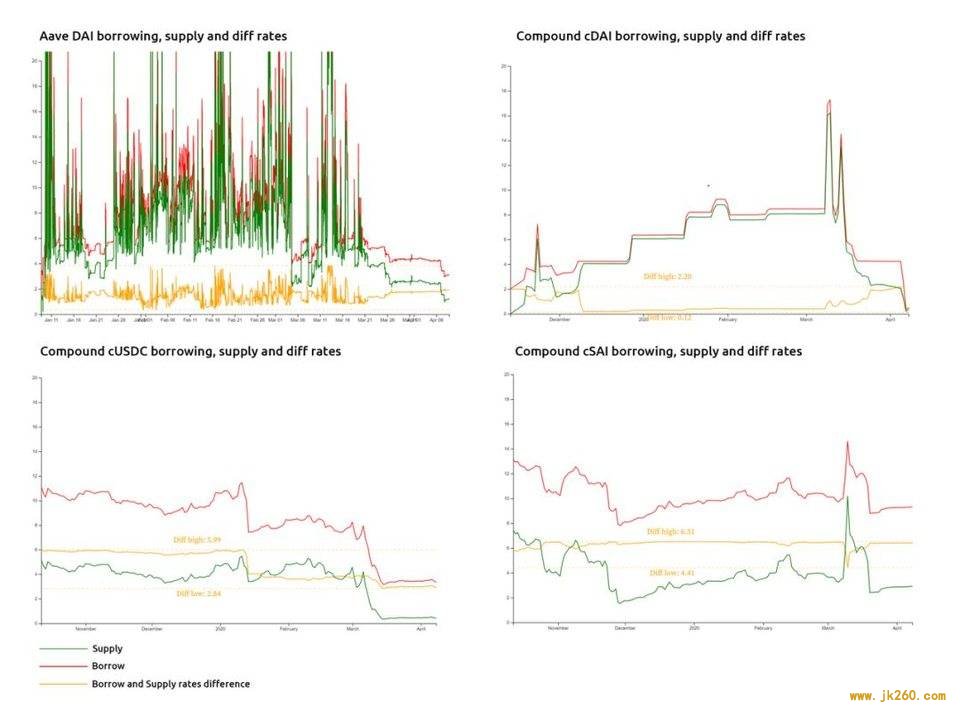

事实上,做市商的收益根据市场情况在 0.2% 至 5% 之间徘徊。 根据统计情况来看,存款利率和贷款利率之间的利率差很稳定:

Swap Rate API/SDK为什么元交易独具优势Swap Rate 为所有可变利率提供 12 个订单簿。订单簿里是包含了特定订单的元交易。一旦两个订单匹配成功,就会立即在以太坊区块链上结算。Swap Rate 允许用户免费存储和取消订单。用户能够根据市场情况每秒发送数十个报价,或者在市场预期发生变化时取消订单。在享有区块链带来的安全性的同时,我们在交易速度上也可以媲美中心化市场。 订单簿按月区分,簿内 v 订单的参数可能有所区别,但到期的月份都相同。每个成交的掉期交易都以成交日作为起始日,并以到期月份的第一天作为到期日。 例如,我今天挂了个 6 月 1 日到期的掉期交易订单,希望获得 5% 的固定利率。我签署过的订单(元交易)会立即存储到 「6 月」 订单簿上,等待匹配的订单(愿意支付 5% 固定利率的订单)出现。如果第二天出现了匹配订单(那时我还没有取消订单),两边就成交,这一天就是掉期交易的起始日期。从起始日开始到 6 月 1 日为止,根据可变利率获得的收益会累积起来。到期日那天,这笔累积收益会按照协议与固定利率所获得的收益交换。

利用 Swap Rate 来套利假设你发现某个资产可以通过掉期交易来套利。为了真正实现套利,你需要在达成掉期交易的同时买入或卖出该资产 —— 在同一个以太坊交易中完成。 swaprate.finance 已经上线了,欢迎来套利。下一篇文章中,我们会为做市商和 DeFi 对冲基金详细介绍 API 、SDK ,并给出一些例子。可以联系我们,抢先阅读。 (责任编辑:admin1) |

https:swaprate.finance

https:swaprate.finance 市场规模(来源:wikipedia )

市场规模(来源:wikipedia ) 对掉期的天然需求

对掉期的天然需求 做市商的预期收益 = 5% - 3% + 浮动存款率 - 浮动贷款率 = 0.2%

做市商的预期收益 = 5% - 3% + 浮动存款率 - 浮动贷款率 = 0.2% 统计套利是可能的

统计套利是可能的 高速订单簿(元交易)

高速订单簿(元交易)