|

我们开发了一种既能增强危机中资产的稳定性,还能确保无监管的市场机制。 原文标题:《稳定币的启发-构建新型借贷缓冲模型》(Insights from Modeling Stablecoins) 去中心化稳定币似乎存在矛盾:虽然其目标是打造非监管资产,但它们也只能通过添加不相关资产(中心化 / 监管资产,如 Maker 最近新增 USDC 作为抵押资产)来实现完全稳定。实际上,此问题在合成资产和跨链资产中更为广泛。我们开发了另一种基于市场的机制,以增强危机中资产的稳定性,同时确保无监管。这就形成了一个缓冲,将那些愿意在危机中将稳定币换成监管资产的人(以换取期权买家的持续收益)与那些想要完全去中心化的人区分开。

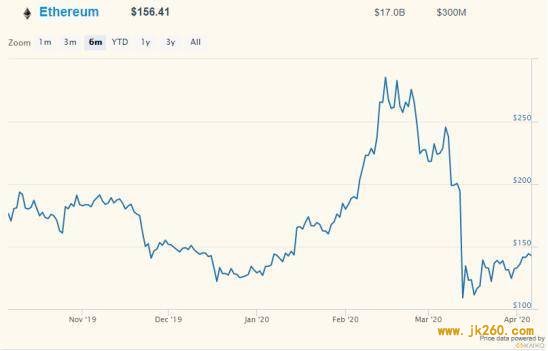

背景2020 年 3 月 12 日,COVID-19 引起了市场恐慌,迎来了「黑色星期四」,加密货币价格在当天暴跌约 50%。随之引发各大加密货币杠杆平台的大规模清算,包括交易所等中心化平台和促进链上超额抵押贷款的新型去中心化金融(DeFi)平台。在这不寻常的一天里,Maker 稳定币 Dai 也难以幸免,陷入了通缩清算螺旋。这导致了「稳定」资产的高度波动和抵押品清算程序的崩溃。由于网络拥堵加剧了市场流动性不足,一些抵押品以接近 0 的价格进行清算。结果,该系统出现了抵押品短缺,促使项目方采取了紧急应对措施,必须通过出售类似股票的新代币来进行资本重组。

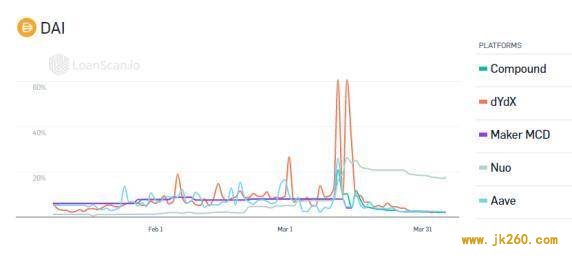

在这段时间内,Dai 的需求变大了。它变成了一种风险更大、波动更高的资产,但交易溢价很高,贷款利率达到了两位数左右。杠杆投机者必须回购 Dai 才能去杠杆化,这耗尽了 Dai 的流动性,推高了 Dai 的价格,从而增加了未来的清算成本(我们将在后半部分讨论导致市场流动性不足的一些更深层次的原因)。这些投机者开始意识到,在这种情况下,他们面临 1 美元的债务减免可能会带来巨大溢价的风险。最终就必须注入一种新的外部稳定资产——锚定美元的监管稳定币 USDC 作为一种新的抵押品来稳定系统。

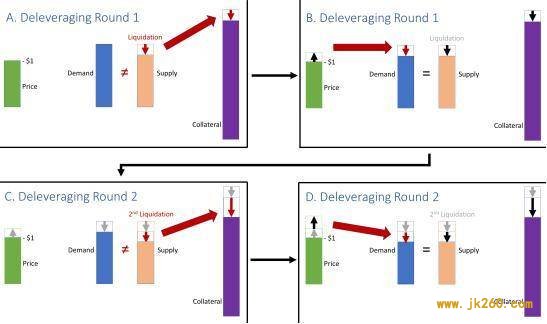

除了 COVID-19 引起的恐慌外,bitUSD、bitBTC、Steem Dollars 和 NuBits 也遭遇过 2018 年的重大脱钩事件。 稳定性结果在本文中,我们为像 Dai 这样的稳定币投机者(CDP 拥有者)的激励机制进行了建模,以解析类似「黑色星期四」这样的危机。这些投机者通过优化杠杆头寸的盈利能力,同时结合对未来抵押品清算成本的预期,来决定稳定币的供应。 稳定币的稳定及不稳定区域解释:在稳定区域,稳定币表现优秀,稳定币的价格大概率与锚定币吻合,波动极小。在稳定区域外,稳定币可能不大稳定,价格波动明显较大,可能与 ETH 波动水平相仿。 这种不稳定是由以下几个因素触发的:巨大的潜在价格波动、ETH 崩盘、危机中去杠杆引发的流动性问题(可能导致通缩去杠杆螺旋)。为了清算 CDP,投机者需要回购稳定币以偿还债务。如果投机者想大量去杠杆,无论是想要增加杠杆并发行新稳定币的边缘投机者,还是想要出售其稳定币的稳定币持有者,都找不到一个平衡点,然后投机者最终都会抬高稳定币的价格。从本质上讲,在这种情况下,正如黑色星期四所示,投机者需要为去杠杆支付溢价。

这些触发器就是在加密货币设置中的现实运作情况。它们在很长一段时间内被证明是相对可能发生的事件。因此,我们既不能忽视它们,也不能期望它们有所改变,我们必须调整我们来适应它们。我们可以集中精力扩大稳定区域的广度。稳定区域的大小取决于精确的市场结构。在理想化(不现实的)的设置下,货币在一大片区域内都是稳定的。然而,重要的是,即使是理想的环境,价格崩盘时也会恶化。因此想要发行稳定币的投机者并不多,因为这关系到他们认为不盈利的风险头寸。 我们的分析结果可能更适用于数据驱动的稳定币风险工具,例如,估计脱离挂钩的概率并推断何时越过障碍离开稳定区域。但这里有一个明显的警告:特定的数值结果可能与模型高度相关,并且对市场结构和基础资产的分布非常敏感。我们的重点就在于解析这些系统以及如何缓解危机。 一种解决方案:与监管资产集成去杠杆化效应给去中心化设计中带来了根本性的权衡。使稳定币更接近「完美」稳定状态的一种方法是增加需求对供应的适应程度(弹性)。 中长期弹性依赖于稳定币之外的不相关替代品。由于所有非监管稳定币都可能面临类似的去杠杆风险,因此更大的弹性取决于监管稳定币或与法币的可交换性。即使在原则上长期需求具有弹性,但短期也可能是棘手的。稳定币的大部分供给量都被锁在其他应用中,比如借贷协议和彩票。这些应用(在某种意义上)保证了超额抵押的价值安全,但并不保证提现的流动性。另外,以太坊交易不能并行执行。在行情动荡时期,交易可能会因网络拥堵而延迟,从而导致即时交易失败(特别是转移至中心化交易所或从中心化交易所转移)。即使原则上这些市场都具有流动性,这种情况也会发生。 使稳定币更接近「完美」稳定的另一种方法是增加愿意使用杠杆并发行更多稳定币的边缘投机者。由于不存在无数个对 ETH 具有高期望的投机者(尤其是在漫漫熊市期间),这就需要依赖于持有其他抵押资产。由于所有去中心化资产都是高度相关的,因此这在很大程度上也依赖于持有监管抵押资产,如 Maker 最近添加的 USDC。当然,要注意,监管资产自身也具有风险,可能与那些极端危机并不相关。比如交易方风险、银行运营风险、资产扣押风险以及负利率的影响。不过可能也存在一些实质性的多样化潜力。

虽然这些与监管资产相整合的措施可以增强稳定性,但这造成了更大的中心化,并使该系统脱离「非监管」状态。这就好似造成了矛盾局面:尽管目标是打造非监管资产,但这些资产只有通过添加不相关资产(目前是中心化 / 监管资产)才能实现完全稳定。 备选方案:非监管保险池我们提出了另一种替代方案:在不直接合并监管资产的情况下,设置一个缓冲以抑制去杠杆效应。缓冲的作用是将那些愿意在危机中将稳定币换成监管资产的人(使 CDP 持有者获得持续收益)与那些想要实现完全去中心化的人区分开来。 Maker 系统向投机者收取费用,如果 Dai 持有者将 Dai 锁定在储蓄池中,则 Dai 持有者可获得部分奖励。通过修改机制,这种储蓄池可以为去杠杆效应提供缓冲。打个比方,如果我们允许投机者以合理的溢价购买储蓄池中的 Dai,从而将其用于去杠杆,那么去杠杆效应将受到高达储蓄缓冲规模的溢价金额的限制。参与该储蓄池的 Dai 持有者将因向投机者提供回购期权而获得补偿。Dai 持有者可以选择在抵押资产或其他资产(如监管稳定币)中实现回购。通过这种方式,该机制可以提供「完美」稳定性设置,同时使 Dai 持有者可以选择他们想要的去中心化程度。不需要高度去中心化的 Dai 持有者可以从储蓄池中获得补偿,而需要高度去中心化的 Dai 持有者可以不使用储蓄池。我们的模型可以进行扩展以融合这一机制。 该机制的实施方式可类似于 chai 合约。首先,投机者需要缴纳一定费用才能认购保险库。作为认购的回报,他们可以选择回购 Dai。这一选择使他们有权在危机时接收 Dai 来偿还从保险库中借来的 Dai。其次,用户可以将 Dai 添加到此保险池中。池中的 Dai 凭借 Dai 储蓄率赚取利息(当利率再次高于 0%时);该池还可以通过提供短期贷款来赚取利息。此外,用户还可以从投机者缴纳的费用中获得第二份利息。收费资产包括投机者提供的资产池,如 ETH、BAT 或 USDC。利率可以根据池的市场机制进行调整:在保险需求高而供给低的时期,为了激励用户加入,费用会很高。在需求量较低时,费用会相应调整。值得注意的是,通过在 Maker 合约上执行原子函数,我们可以确保提供的 Dai 只可被当前认购了池的保险库回购。 扩展到稳定币以外的加密资产该模型 / 结果(以及由此提出的解决方案)更广泛地应用于合成和跨链资产以及允许借用非流动性和 / 或非弹性资产的超额抵押贷款协议,只要该机制基于杠杆头寸,并形成了已创建或已借资产的内生价格。合成资产通常使用类似的机制,只是锚定目标不同。将资产从无智能合约功能的区块链(如比特币)移植到具有智能合约功能的区块链(如以太坊)的跨链资产也倾向于依赖类似的机制。在如 XClaim 和 tBTC 之类的去中心化(或更确切地说是依靠链上托管)结构中,保险库运营商除了可交付的 BTC 资产之外,还要锁定 ETH 抵押品。他们面临着杠杆化的 ETH/BTC 汇率风险,还面临着类似的去杠杆化风险。尤其为了减少风险,他们需要回购以太坊上的跨链资产。 总结我们为稳定币和其他抵押加密资产构建了新的建模工具,并展示了它们在理解和预防危机中的价值。我们开发了一种既能增强危机中资产的稳定性,还能确保无监管的市场机制。这就形成了一个缓冲,将那些愿意在危机中将稳定币换成监管资产的人(以换取期权买家的持续收益)与需要完全去中心化的人区分开来。一旦构建完毕,非监管稳定币的长期稳定性和生存能力都将得到提高。 特别感谢 Dominik Harz 对 Chai 合约的实施提出的宝贵意见和建议,同时还要感谢 Georgios Konstantopoulos 提供的宝贵反馈。 (责任编辑:admin1) |

ETH 历史价格 : 在 2020 年 3 月 12 日 (黑色星期四),以太坊价格几乎腰斩,引发了 DeFi 和 CeFi 的大规模清算(图表 :OnChainFx)。

ETH 历史价格 : 在 2020 年 3 月 12 日 (黑色星期四),以太坊价格几乎腰斩,引发了 DeFi 和 CeFi 的大规模清算(图表 :OnChainFx)。 Dai 历史价格,注意从 2020 年 3 月 12 日开始的高波动曲线(图表 :OnChainFx)。

Dai 历史价格,注意从 2020 年 3 月 12 日开始的高波动曲线(图表 :OnChainFx)。 Dai 的历史贷款利率,注意从 2020 年 3 月 12 日开始的两位数利率(图表:LoanScan)。

Dai 的历史贷款利率,注意从 2020 年 3 月 12 日开始的两位数利率(图表:LoanScan)。 上图为去杠杆化螺旋的直观解释。为了去杠杆化,当市场流动性枯竭时,CDP 持有者需要以上涨价格回购稳定币。

上图为去杠杆化螺旋的直观解释。为了去杠杆化,当市场流动性枯竭时,CDP 持有者需要以上涨价格回购稳定币。 Dai 新增 USDC 作为抵押品

Dai 新增 USDC 作为抵押品