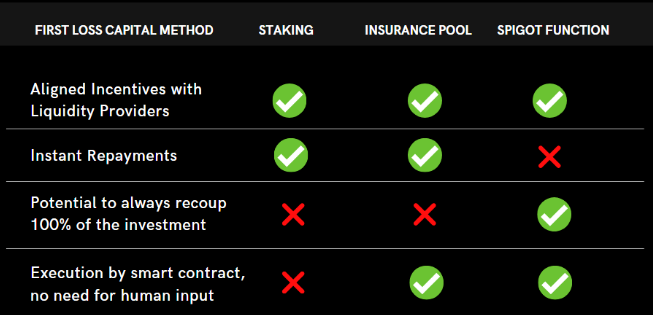

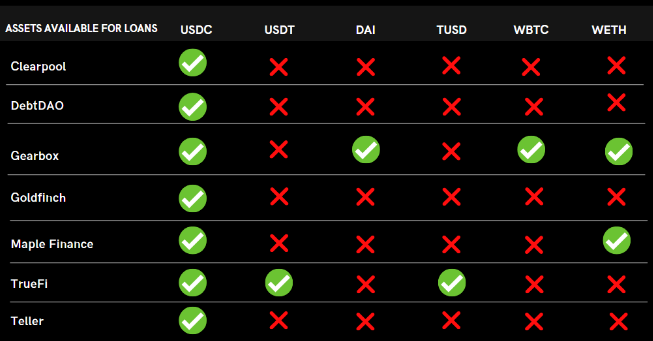

各种首次损失资本方法的分析 比较图表,显示了由抵押借贷协议实施的三种主要的首次损失资本方法的优点和缺点;质押,保险池,和 Spigot Funciton。评估的依据是该方法是否与流动性提供者保持一致的激励机制,是否允许即时偿还,是否提供了永远收回 100% 投资的可能性,以及该方法是否由智能合约自动执行。 可用于借贷和池风险的代币种类 除了风险评估方法,为借贷提供的代币类型也是区分低抵押借贷协议的一个重要因素。虽然个人可以使用 UniSwap 将借贷资产换成借贷协议不提供的首选资产,但用户可能希望避免面临滑点、交易费用和增加的智能合约风险。鉴于 USDC 被认为是 DeFi 生态系统中最安全的稳定币,上述每一个协议都提供流行的、可靠的 USDC。TrueFi 除了提供 USDC 外,还提供 USDT、BUSD 和 TUSD,而 Maple 提供 USDC 和 WETH。Gearbox 的种类最多,它提供 DAI、USDC、WETH 和 WBTC 用于借贷,因为他们有能力限制资金只用于白名单协议。  不同协议上可作为借贷的不同资产分析 比较图表显示了抵押下借贷协议提供的借贷可用资产。可用的资产包括:USDC,USDT,TUSD,WBTC 和 WETH。 低抵押借贷协议的另一个附加功能是为同一资产提供多个借贷池。拥有同一资产的多个池子的巨大优势是能够为流动性提供者提供具有不同风险水平的池子。Maple Finance、Clearpool 和 Goldfinch 根据指定的借款人为每种资产类型提供多个池子,而 TrueFi、DebtDAO 和 Gearbox 为每种资产类型只提供一个池子。例如,在 Maple Finance 上,用户可以将 USDC 存入 Maven 11 Capital 年利率为 11.3% 的池子,或 Alameda Research 年利率为 10.5% 的池子,年利率的差异是由于为每个机构确定的估计风险差异造成的。 DeFi 中低抵押借贷的潜在限制 虽然所有这些协议都令人振奋,并推动了整个 DeFi 领域的发展,但我们在这里有必要讨论低抵押借贷现状的一些潜在缺点。最重要的是,可扩展性是此类借贷平台增长潜力的一个核心原则。虽然池子管理者(pool manager)的概念对于像 Maple Finance 这样的协议来说效果很好,但这些协议的成功只是因为它们只限于机构借款人。如果这些协议计划扩大规模,让普通大众也能参与进来,那么池委托人所需要的带宽将远远高于他们审查和评估借款人的可用时间。TrueFi 也有类似的可扩展性问题,该协议要求每个借贷请求都要通过 $TRUE 质押者的投票,而如果它只限于机构投资者,那么它就不必担心这个问题。虽然这两个协议都缺乏大规模扩展的潜力,但 Maple 使用池委托人的方法优于 TrueFi 的社区投票机制,仅仅是因为它允许更多的教育决策。在现实中,具有分布式责任的社区投票者不会像一个人负责一个池子那样对细节给予关注。 (责任编辑:admin) |