|

太长不看 在 Layer 2 上构建 DeFi 解决方案时,资金效率是人们最关心的问题之一。

背景 AMM 是一个重要的 DeFi 工具。其核心特征 —— 自主性、可组合性和引导流动性启动 —— 使得 AMM 成为 DeFi 乐高的第一大基石。自 Bancor 和 Uniswap 诞生以来,AMM 的设计空间开始朝着多个方向拓展:从专业化市场(如 Curve)到通用型市场(如 Balancer)再到无常损失感知市场(如 Dodo 和 Bancor V2)。 AMM 如何适应快速发展的 Layer 2 领域? 迄今为止,所有 Layer 2 AMM 设计都需要将整个 AMM 转移到 Layer 2 上,包括流动性,从而导致 Layer 1 流动性碎片化。 我们提议的由 Layer 2 驱动的 AMM 设计可将流动性保留在 Layer 1 上,同时让用户在 Layer 2 上进行交易。 这一设计不仅可以让 Layer 1 流动性提供者参与进来,还可以:

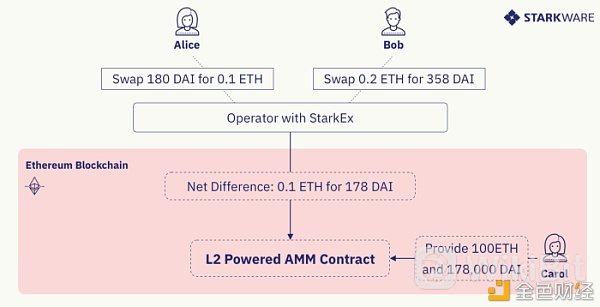

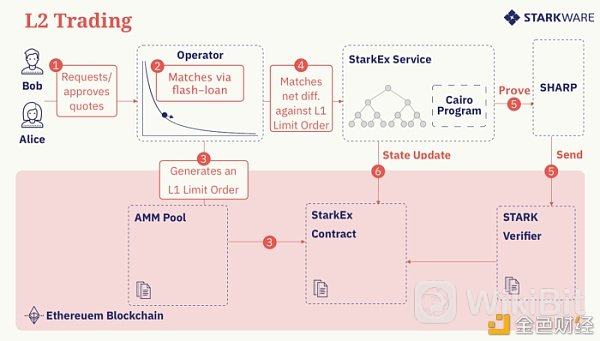

Caspian 是什么?概念 Caspian 是一个由 Layer 2 驱动的 AMM 方案。就像全球最大的湖泊里海(Caspian Sea)那样,Caspian AMM 不仅可以让流动性在不同的 Layer 2 方案之间转移,还能有效防止 Layer 1 上的流动性碎片化。  Caspian 通过一个链下运营者来批量处理 Layer 2 交易。该运营者是唯一与 Layer 1 上的(L2 驱动型)AMM 合约交易的实体。它模仿 AMM 合约的逻辑,并基于一批交易开始时 Caspian AMM 的状态,以及这批交易中包含的 Layer 2 交易来提供报价。 处理完一批交易后,运营者会将这批交易的净差额与由 Layer 2 驱动的 AMM 合约进行撮合,从而完成结算。运营者必须模仿合约的逻辑,并将其应用于正确的账户状态,以确保 Layer 1 合约能够充当 Layer 2 交易的对手方。 参与者  链下

|