|

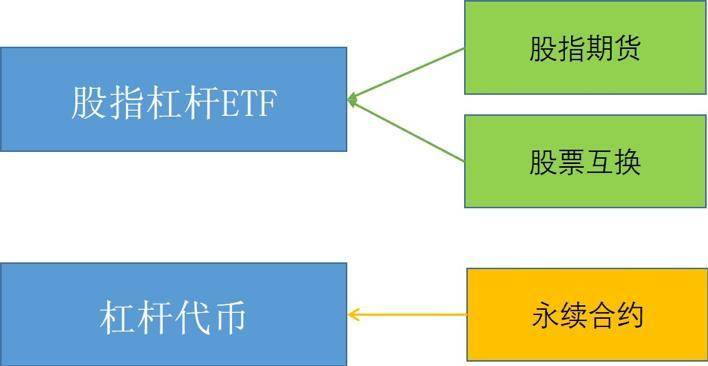

股指杠杆 ETF 通过引入股指期货、股票互换等金融衍生工具,以实现杠杆、反向等收益效果。而杠杆代币的标的是加密货币的永续合约。(永续合约是在传统期货基础上的创新。永续合约只进行现金结算,不进行交割。)

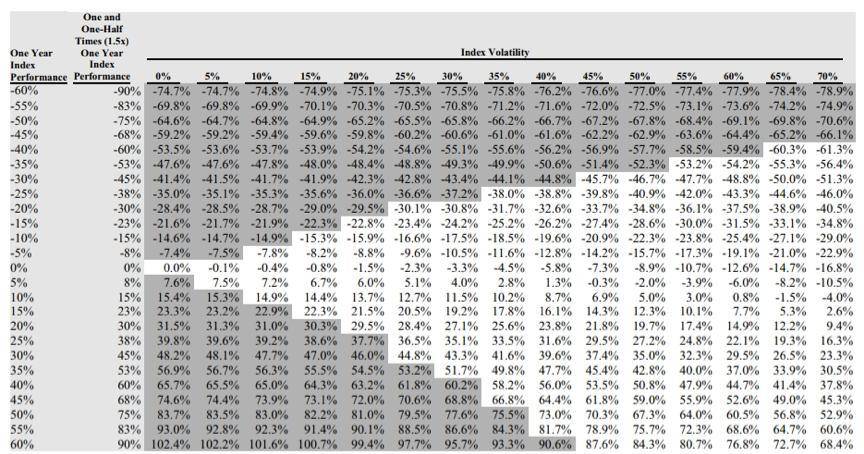

目前市面上主要有两种杠杆代币——固定杠杆代币和浮动杠杆代币。固定杠杆代币的特征是每天定时进行调仓以维持一个固定杠杆倍数;而浮动杠杆代币不定期调仓,其杠杆倍数随交易浮动。 固定杠杆代币的运作机制固定杠杆代币需要每天定时进行调仓,是因为其 beta 值不等于 1,当底层资产价格变动时,净值和风险敞口的变化幅度不同,杠杆代币的杠杆倍数会发生变化,需要定期对底层资产进行调仓才能维持一个固定的杠杆倍数。 为了方便说明,假设 1 枚 BTC 是 100 美元(USDT),1 枚三倍杠杆 BTC 代币的底层资产是 3 枚 BTC,风险敞口是 300 美元。假设投资者用 100 美元购入了 1 枚三倍杠杆代币。若 BTC 价格上涨 5%,则杠杆代币的净值上涨 15%。此时 BTC 净值 105 美元,投资者的资产净值是 115 美元,对应的风险敞口 315 美元。在价格变动后,代币的实际杠杆倍数发生了变化,目前的杠杆倍数是 315/115=2.74——不再是三倍杠杆。就这个案例而言,杠杆代币的底层资产需要再加仓 30 美元,增加风险敞口到 345 美元,从而维持三倍杠杆。同样,如果标的资产价格下跌,杠杆代币也需要调仓以减少敞口,使杠杆倍率恢复到 3 倍。 固定杠杆代币的适用场景和「波动率衰减」对于做多的杠杆代币而言,当行情上涨时,底层资产价值增加,杠杆代币变成一个自动复利系统,把净值增加部分继续加上杠杆。而当行情下跌时,底层资产价值减少,杠杆代币又变成一个分批止损系统,把净值减少部分的杠杆去掉。 对于一个做多的杠杆代币,其背后对应的资产包会不断发生变化,相当于是每天自动地进行追涨杀跌。这样的衍生品只适用于单边行情,而不适用于没有趋势的震荡行情。当出现单边趋势行情时,不论涨跌方向,杠杆代币的损益都会优于一般的杠杆交易。而在没有趋势的震荡行情中,杠杆代币的净值就会出现额外的磨损。这种效应被称为「波动率衰减」(Volatility Drag)。「波动率衰减」效应主要与杠杆倍数、波动率、交易日数这三个因素有关。杠杆倍数越高、波动率越大、交易日数越多,净值磨损越大。

|

杠杆代币的底层资产主要是加密货币的永续合约

杠杆代币的底层资产主要是加密货币的永续合约 (责任编辑:admin)

(责任编辑:admin)