|

内容概述 1、DeFi治理代币价格回落似乎表明市场泡沫正在破灭; 2、自九月份以来,DeFi平台年回报率已大幅下跌; 3、DeFi锁仓量也开始缩水,目前正在测试100亿美元支撑位。 DeFi泡沫开始破裂YFI是yEarn Finance治理代币,其价格自八月初以来已经上涨了1,000%,一度飙升到约4.5万美元高位,但现在已经暴跌48%。不仅如此,头部DeFi平台Compound和MakerDAO的治理代币COMP和MKR价格跌幅也分别达到60%和30%,Aave同样不容乐观,当前价格相较峰值已下挫50%。

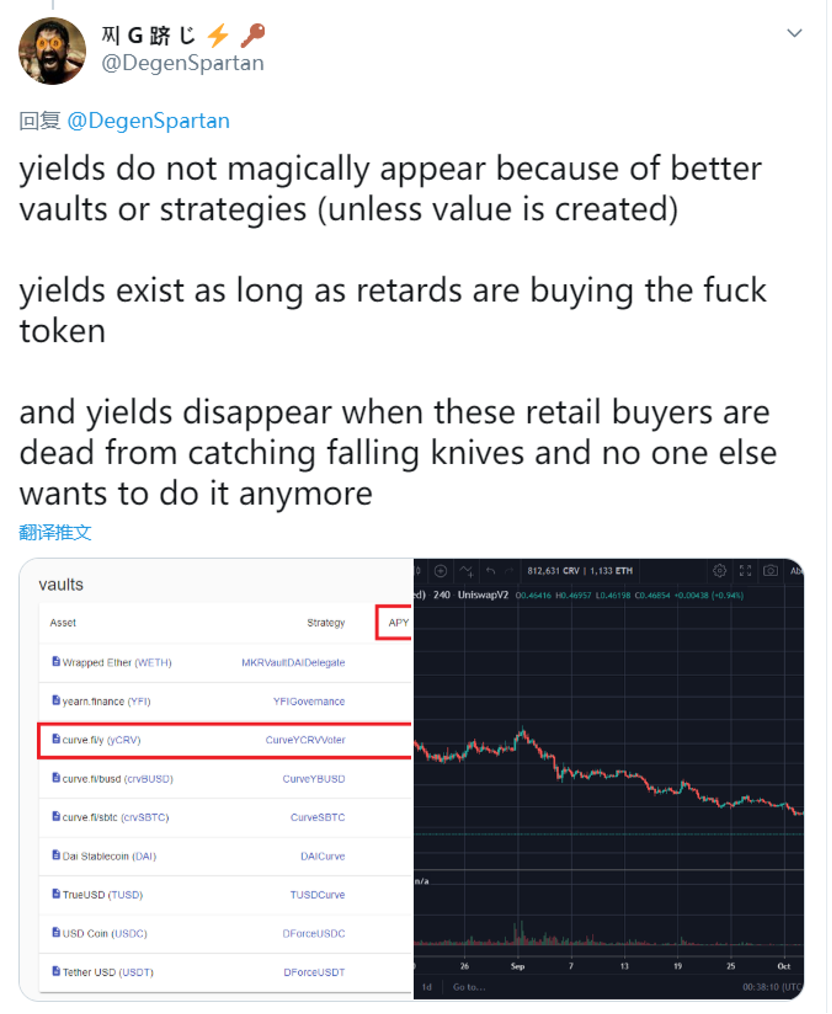

上图是Aave(红色)与COMP(蓝色)与MKR(绿色)的价格比较,资料来源:TradingView 随着头部DeFi代币价格重挫,DeFi生态系统也似乎陷入了死亡螺旋,因为流动性提供者(LP)的回报率与DeFi代币联系密切,代币价格下挫也会诱发LP回报率走低。目前DeFi平台上的流动性提供者主要有两个获利来源: 1、网络收益,比如Uniswap费用、Compound的贷款利率; 2、出售收益耕作所获得的治理代币。 由于DeFi代币价格飞涨,收益耕作所得代币成为流动性提供者最大的收益来源,但问题是,DeFi代币价格之所以会上涨,主要取决于愿意持续购买耕作代币的买家。DeFi社区用户@DegenSpartan解释了一个「残酷」的现实: “收益不会因为更好的金库或投资策略而神奇般地流到你手中,除非你能真正创造价值。只要有‘脑残’的下家购买了代币,收益就会存在。当这些散户投资者手里的代币无人问津时,收益就会消失。”

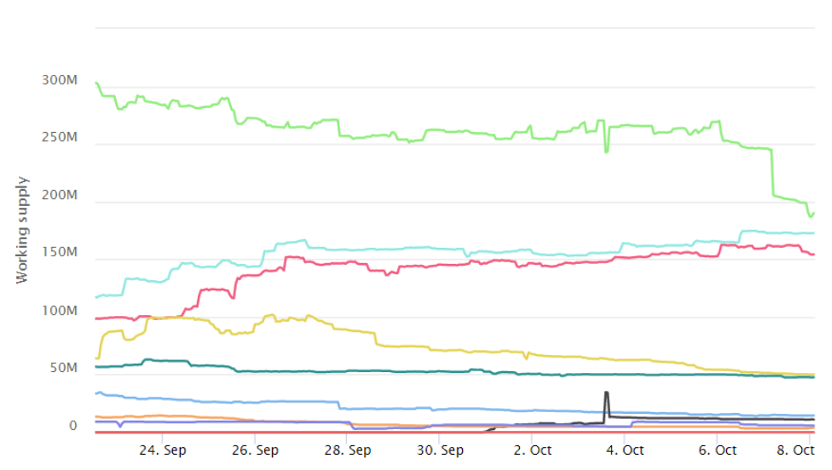

低收益率导致DeFi锁仓量下跌在刚刚过去的九月,Curve流动性池的平均年收益率达到13%,有的流动性池甚至可以获得高达410%的收益率,但就在上周,Curve流动性池回报几乎减半。 遭遇类似困境的还有yEarn,在过去的一周里,yEarn的WETH「金库」年收益率仅为0.68%,要知道该「金库」在yEarn刚上线时的年收益率为75%;另外,yEarn上稳定币「金库」当前收益率也已经跌至10%,而之前可以维持在25%至60%之间。

上图展示了总持有量和收益排名前五的yEarn「金库」,资料来源:yearn.finance。

|

(责任编辑:admin)

(责任编辑:admin)